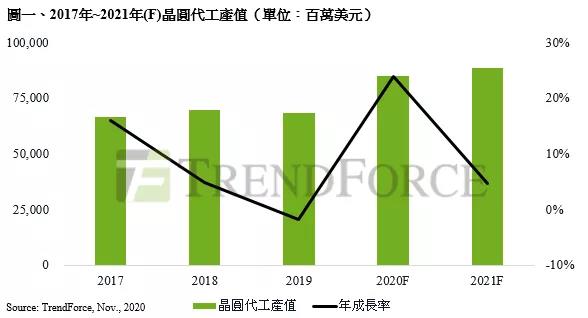

據(jù)TrendForce表示,2020年疫情導致眾多產(chǎn)業(yè)受到?jīng)_擊,但受惠于遠距辦公與教學的新生活常態(tài),加上5G智能手機滲透率提升,以及相關基礎建設需求強勁的帶動,使全球半導體產(chǎn)業(yè)逆勢上揚,預估2020年全球晶圓代工產(chǎn)值年成長將高達23.8%,突破近十年高峰。

從接單狀況來看,半導體代工產(chǎn)能的吃緊預估將至少延續(xù)到2021年上半年,在10nm等級以下先進制程方面,臺積電與三星現(xiàn)階段產(chǎn)能都在近乎滿載的水準,且明后年將陸續(xù)有4/3nm制程問世,使得ASML的EUV設備已經(jīng)成為各家晶圓廠亟欲爭奪的稀缺資源,沒有EUV機臺就無法在先進制程上擴大產(chǎn)能。除此之外,28nm以上制程在CIS、SDDI(小尺寸顯示驅動芯片)、RF射頻、TV芯片、Wi-Fi、藍牙、TWS等眾多需求支撐,加上Wi-Fi 6、AI Memory異質整合等新興應用補充,產(chǎn)能亦有日益緊缺的趨勢。

值得一提的是,8吋產(chǎn)能自2019下半年起即一片難求,由于8吋設備幾乎已無供應商生產(chǎn),使得8吋機臺售價水漲船高,而8吋晶圓售價相對偏低,因此普遍來說8吋擴產(chǎn)并不符合成本效益;然而,如PMIC(電源管理)、LDDI(大尺寸顯示驅動)等產(chǎn)品在8吋廠生產(chǎn)卻最具成本效益,并無往12吋甚至先進制程轉進的必要性。當時序進入5G時代,PMIC尤其在智能手機與基站需求都呈倍數(shù)增長,導致有限的產(chǎn)能供不應求,雖然部分產(chǎn)品有機會逐步轉往12吋廠生產(chǎn),但短期內依然難以緩解8吋需求緊缺的市況。

臺積電積極擴張5nm制程,2021年底將囊括近六成先進制程市占

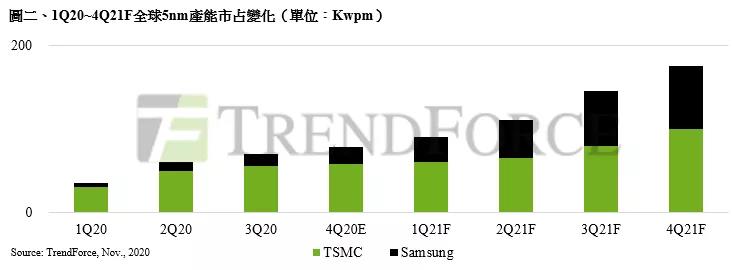

觀察目前最先進的5nm制程,臺積電在華為遭美禁令限制后,2020年初才量產(chǎn)的5nm制程僅剩蘋果(Apple)為唯一客戶,即便蘋果積極導入自研Mac CPU,其總投片量仍難以完全彌補華為海思空缺的產(chǎn)能,導致5nm稼動率在今年下半年落在約85~90%。展望2021年,除蘋果持續(xù)以5nm+生產(chǎn)A15 Bionic外,AMD 5nm Zen 4架構產(chǎn)品也將開始小量試產(chǎn),支撐5nm稼動率維持在85~ 90%。

值得一提的是,2021年底至2022年,包括聯(lián)發(fā)科(Mediatek)、NVIDIA及高通(Qualcomm)都已有5 / 4nm產(chǎn)品量產(chǎn)計劃,加上AMD Zen4架構的放量,以及Intel CPU委外生產(chǎn)預估將于2022年首先采用5nm制程,龐大的需求量已促使臺積電著手進行5nm擴產(chǎn)計劃,且根據(jù)目前觀察,蘋果在2022年持續(xù)采用4nm(為5nm微縮制程)生產(chǎn)A16處理器的可能性相當高,屆時不排除臺積電將進一步把5nm產(chǎn)能再擴大,以支持客戶強勁的需求。反觀三星,雖然NVIDIA Hopper架構Geforce平臺GPU將持續(xù)委由三星代工,加上高通Snapdragon 885及三星Exynos旗艦系列的補充,支撐三星5nm在2021年也有擴產(chǎn)計劃,但相較于臺積電仍有約兩成的產(chǎn)能落差。

綜合上述,近年來聯(lián)電(UMC)、Global Foundries相繼退出先進制程競賽,撇除近期受美出貨禁令纏身的SMIC,目前7nm及以下節(jié)點僅剩臺積電及三星彼此較量。從客戶別來看,在獲NVIDIA大單后,三星亦于平澤新廠積極擴張5nm產(chǎn)能,但當時序進入2022年,由于高通Snapdragon 895計劃采用臺積電4nm的可能性高,屆時三星將僅有NVIDIA及三星LSI為主要客戶;反觀臺積電,除了蘋果、AMD、聯(lián)發(fā)科、NVIDIA、高通外,更有機會獲Intel CPU委外青睞。TrendForce認為,臺積電5nm需求在2022年將相對穩(wěn)定及強勁,且3nm制程也將于2022下半年量產(chǎn),可望進一步推升其市占。