每個人都意識到半導體的低迷,但仍有許多問題存在。半導體衰退會有多嚴重?庫存水平將增長多高?有多少訂單會被取消?晶圓廠利用率將下降到多低?經(jīng)濟低迷會持續(xù)到2023年下半年嗎?經(jīng)濟低迷會是年底強勁的V型復蘇嗎?即使到 2024 年,復蘇也會緩慢嗎?

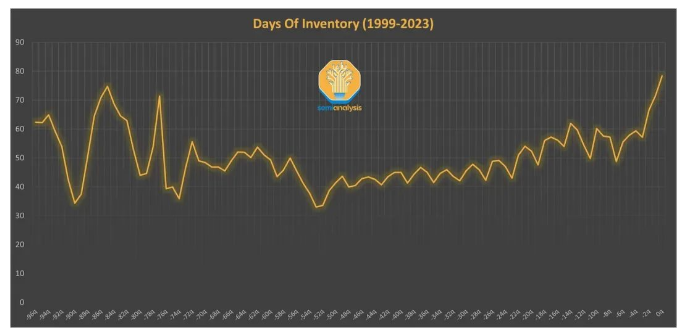

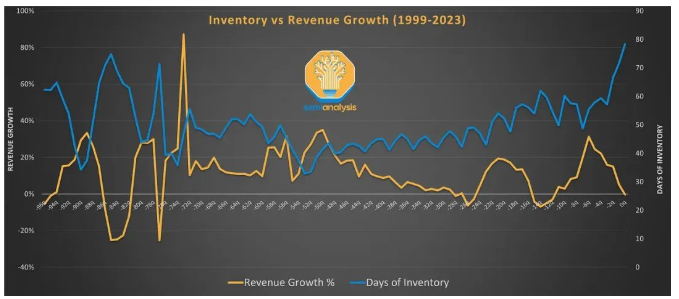

我們的分析表明,經(jīng)濟衰退遠比業(yè)內(nèi)公司和華爾街預期的要嚴重。由于創(chuàng)紀錄的高庫存水平,庫存將不會像大多數(shù)人希望的那樣在 2023 年第二季度達到正常水平。這些庫存水平超過了之前的低迷時期,例如 2008 年金融危機和 1999-2000 年的互聯(lián)網(wǎng)泡沫。

當前的半導體周期將比大多數(shù)人預期的更漫長、更深刻。因此,我們認為在真正的牛市開始之前,半導體公司的估值或出現(xiàn)重大橫向波動約 15% 的下行空間。從廣義上講,這不是全面的。有的跌幅會比較大,有的公司已經(jīng)見底了。

對于半導體公司的股票交易,公開市場通常相當復雜。一年前,盡管許多終端市場嚴重短缺,但半導體公司的股票暴跌。與此同時,其中許多公司的公司管理團隊繼續(xù)表示,業(yè)務(wù)強勁,不會出現(xiàn)下滑。

現(xiàn)實要嚴峻得多,業(yè)務(wù)確實放緩了。與過去幾十年的所有其他主要半導體衰退一樣,所有半導體公司的公開市場估值在該行業(yè)經(jīng)歷收入和收益下降前約 6 個月開始下降。

我們可以在很多事情上指責華爾街,但它預測半導體市場下滑的能力令人印象深刻。如今,沒有人質(zhì)疑經(jīng)濟低迷,長期短缺只存在于碳化硅電力電子等極其利基的領(lǐng)域。

華爾街行為最有趣的方面是,如果我們審視過去幾十年行業(yè)的每一個衰退時期,我們就會發(fā)現(xiàn),當行業(yè)的收益才開始下降時,股價就達到了最低點,遠早于股市的低谷。到裁員和合并發(fā)生時,庫存已經(jīng)恢復并飆升。

這在這個周期中沒有什么不同;在過去三個月中,主要的半導體 ETF $SOXX上漲了 37% 。這是一個巨大的反彈,因為收益削減才剛剛開始。

華爾街正在超越自己,根據(jù)歷史規(guī)范而不是明年的商業(yè)基本面進行交易。他們競相預測市場底部,但他們無法理解偏離該標準的周期。由于此周期將超過 6 個月,因此將測試并打破此規(guī)范。

庫存天數(shù)目前處于歷史最高水平。甚至高于互聯(lián)網(wǎng)泡沫和 2008 年金融危機。這個庫存將需要比兩個季度更長的時間來消化。雖然公司希望保持較高的庫存水平以避免未來供應(yīng)鏈中斷,但這種增長水平是不可持續(xù)的。清除這些創(chuàng)紀錄的庫存水平將需要幾個多季度的低利用率。根據(jù)我們的渠道檢查,幾乎每家公司的第四季度庫存天數(shù)都將繼續(xù)增長。

聯(lián)華電子等公司的利用率已經(jīng)達到 70%,為互聯(lián)網(wǎng)泡沫以來的最低水平,但庫存水平尚未開始下降。此外,市場動態(tài)與之前關(guān)于產(chǎn)能增加的周期有很大不同。某些工藝技術(shù)的巨大供過于求將壓低中期的定價和利潤率。一些代工廠甚至迫使他們的客戶持有大量庫存,但這種趨勢很快就會逆轉(zhuǎn)。

半導體股票上漲約 37% 是基于這樣一種信念,即半導體下行周期將在 2023 年第二季度觸底,但這只有在當前的下行周期是典型的情況下才有意義。

但可惜它不是。對于許多公司來說,這是一個重大的不利因素,尤其是那些庫存甚至還沒有開始增長的公司,因為他們反而塞滿了終端渠道合作伙伴。渠道堵塞是極端的,隨著收入放緩,庫存問題的日子會更加惡化。

該領(lǐng)域的公司和投資者都應(yīng)該跟蹤供應(yīng)商和終端市場的庫存和收入減速,看看庫存是否被塞進了供應(yīng)鏈的隱藏部分(確實如此)。這項調(diào)查必須徹底,以確保渠道已經(jīng)開始暢通無阻。在行業(yè)的大部分地區(qū),渠道出清尚未啟動。好的一面是,該行業(yè)的小規(guī)模庫存已經(jīng)在清理。

更多信息可以來這里獲取==>>電子技術(shù)應(yīng)用-AET<<