10月14日,資本邦獲悉,四川天微電子股份有限公司(下稱:天微電子)的科創(chuàng)板IPO申請已于近日獲上交所受理,保薦機(jī)構(gòu)為國金證券。

(圖片來源:上交所網(wǎng)站)

天微電子是一家主要從事高速自動(dòng)滅火抑爆系統(tǒng)、高能航空點(diǎn)火放電器件、高精度熔斷器件等產(chǎn)品研發(fā)、生產(chǎn)、銷售為一體的軍工科研生產(chǎn)企業(yè)。

公司依托多年積累的核心技術(shù)、豐富的軍工科研生產(chǎn)經(jīng)驗(yàn)和嚴(yán)格的生產(chǎn)管理,以綜合防護(hù)領(lǐng)域的核心器件及系統(tǒng)集成為主要發(fā)展方向,長期致力于為高危領(lǐng)域提供電子防護(hù)產(chǎn)品。

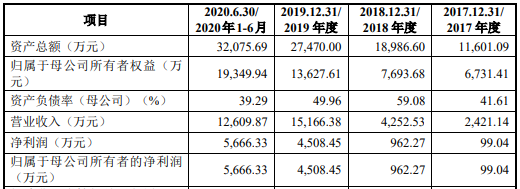

財(cái)務(wù)數(shù)據(jù)顯示,2017年至2020年上半年,天微電子實(shí)現(xiàn)營收分別為2,421.14萬元、4,252.53萬元、1.52億元、1.26億元;實(shí)現(xiàn)歸母凈利潤分別為99.04萬元、962.27萬元、4,508.45萬元、5,666.33萬元。

(圖片來源:天微電子招股書申報(bào)稿)

根據(jù)相關(guān)規(guī)定,天微電子符合《上海證券交易所科創(chuàng)板股票發(fā)行上市審核規(guī)則》第二十二條第一款的規(guī)定:“預(yù)計(jì)市值不低于人民幣10億元,最近一年凈利潤為正且營業(yè)收入不低于人民幣1億元”。

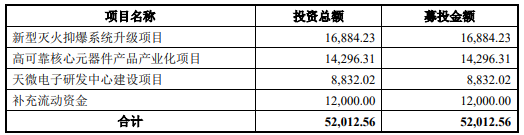

此次申報(bào)科創(chuàng)板,天微電子計(jì)劃發(fā)行股票不超過2,000萬股,所募資金將用于建設(shè)投資新型滅火抑爆系統(tǒng)升級(jí)項(xiàng)目、高可靠核心元器件產(chǎn)品產(chǎn)業(yè)化項(xiàng)目、天微電子研發(fā)中心建設(shè)項(xiàng)目以及補(bǔ)充流動(dòng)資金,具體情況如下:

(圖片來源:天微電子招股書申報(bào)稿)

天微電子成立于2001年8月27日,其前身天微有限系由國微電子、神微電子、韓雷、慶光電器廠、巨人通訊、祁康成共同出資設(shè)立的有限責(zé)任公司。2020年3月9日,天微有限完成了整體變更為股份有限公司的工商登記。

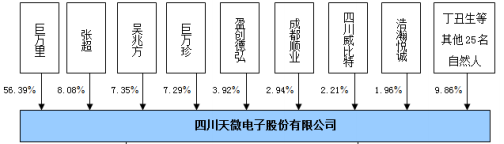

該公司實(shí)際控制人為巨萬里,其持有并控制公司56.39%的股份,如本次發(fā)行2,000萬股股票(未考慮高管、員工戰(zhàn)略配售情況),巨萬里仍將控制公司42.29%的權(quán)益,仍為公司實(shí)際控制人并對公司施以控制。截至招股書披露日,天微電子股權(quán)結(jié)構(gòu)如下圖所示:

(圖片來源:天微電子招股書申報(bào)稿)

據(jù)悉,由于天微電子主要業(yè)務(wù)收入來源于軍品銷售,主要集中于國防工業(yè)軍工裝備中的綜合防護(hù)領(lǐng)域,主要向中國兵器工業(yè)集團(tuán)有限公司所屬單位供貨,因此公司客戶的集中度較高。

2017年至2020年1-6月,按同一控制下口徑公司前五名客戶銷售收入合計(jì)占營業(yè)收入比例分別為78.46%、87.27%、97.49%和98.26%。

受此影響,報(bào)告期各期末,公司應(yīng)收賬款凈額分別為1,819.48萬元、2,150.14萬元、3,227.72萬元和10,721.47萬元,占當(dāng)年(期)末流動(dòng)資產(chǎn)比重分別為31.70%、20.22%、16.27%和43.99%。

存貨方面,報(bào)告期內(nèi),天微電子存貨凈額分別為別為2,206.67萬元、4,054.25萬元、6,114.01萬元和4,457.38萬元,占當(dāng)年末流動(dòng)資產(chǎn)比重分別為38.45%、38.12%、30.81%和18.29%;報(bào)告期內(nèi)公司存貨周轉(zhuǎn)率分別為0.50次、0.57次、0.94次和0.68次。

此次申報(bào)科創(chuàng)板,天微電子坦言還存在以下風(fēng)險(xiǎn):

1、稅收優(yōu)惠政策變化的風(fēng)險(xiǎn)

報(bào)告期內(nèi),公司享有的各稅收優(yōu)惠金額分別為204.91萬元、376.20萬元、1,735.43萬元和1,780.14萬元,占利潤總額的比重分別為134.06%、32.43%、31.96%和26.73%,占比逐年下降。

國家多年來發(fā)布多項(xiàng)政策持續(xù)支持軍工企業(yè)、高新技術(shù)企業(yè)、西部企業(yè),鼓勵(lì)軍工企業(yè)自主創(chuàng)新,鼓勵(lì)高新技術(shù)企業(yè)及西部企業(yè)不斷發(fā)展,天微電子享受的各項(xiàng)稅收政策優(yōu)惠可能會(huì)在未來繼續(xù)保持和延續(xù),但是如果未來國家相關(guān)稅務(wù)優(yōu)惠政策發(fā)生變化或者天微電子不再符合稅收優(yōu)惠的資格,將會(huì)對公司整體經(jīng)營業(yè)績帶來一定程度的不利影響。

2、經(jīng)營活動(dòng)現(xiàn)金流量凈額水平較低的風(fēng)險(xiǎn)

2017年度、2018年度、2019年度及2020年1-6月,公司經(jīng)營活動(dòng)產(chǎn)生的現(xiàn)金流量凈額分別為-166.16萬元、231.15萬元、2,496.46萬元及2,833.55萬元。報(bào)告期內(nèi),公司經(jīng)營活動(dòng)產(chǎn)生的現(xiàn)金流量凈額低于同期凈利潤水平,主要因?yàn)楣緲I(yè)務(wù)訂單在報(bào)告期內(nèi)快速增長,應(yīng)收款項(xiàng)和存貨也相應(yīng)增長。未來隨著公司業(yè)務(wù)規(guī)模持續(xù)擴(kuò)大,公司經(jīng)營相關(guān)成本費(fèi)用支出可能將會(huì)繼續(xù)上漲,如果公司無法有效管理經(jīng)營資金回籠的進(jìn)度,公司的資金流動(dòng)性將會(huì)緊張,從而對公司整體生產(chǎn)經(jīng)營效率造成不利的影響。

3、資產(chǎn)規(guī)模較小的風(fēng)險(xiǎn)

2017年度、2018年度、2019年度及2020年1-6月,公司的營業(yè)收入分別為2,421.14萬元、4,252.53萬元、15,166.38萬元及12,609.87萬元,歸屬于母公司所有者的凈利潤分別為99.04萬元、962.27萬元、4,508.45萬元及5,666.33萬元。公司報(bào)告期內(nèi)營業(yè)收入和凈利潤均呈現(xiàn)快速增長的態(tài)勢,但截至報(bào)告期末,公司資產(chǎn)總額為32,075.69萬元,歸屬于母公司所有者的凈資產(chǎn)為19,349.94萬元,與軍工行業(yè)的上市企業(yè)相比,公司存在資產(chǎn)規(guī)模相對較小,抵御錯(cuò)綜復(fù)雜市場競爭的能力較弱的風(fēng)險(xiǎn)。

4、毛利率波動(dòng)的風(fēng)險(xiǎn)

2017年度、2018年度、2019年度及2020年1-6月,公司的綜合毛利率分別為53.54%、55.10%、65.79%和68.18%,綜合毛利率處于較高水平。由于軍工產(chǎn)品的需求具有定制化的特點(diǎn),公司每年會(huì)根據(jù)客戶的需求生產(chǎn)和銷售具體產(chǎn)品,產(chǎn)品的型號(hào)和數(shù)量會(huì)出現(xiàn)不同程度的變化。未來公司可能由于原材料價(jià)格、人力資源成本、產(chǎn)品收入結(jié)構(gòu)、產(chǎn)品價(jià)格等各種因素的影響,導(dǎo)致綜合毛利率產(chǎn)生波動(dòng),從而對公司綜合盈利能力造成一定影響。