半導(dǎo)體材料系列:復(fù)盤(pán)硅片產(chǎn)業(yè)變遷,展望國(guó)產(chǎn)化發(fā)展機(jī)遇

2022-09-16

作者:江磊張怡康李學(xué)來(lái)

來(lái)源: 中金點(diǎn)睛

集成電路制造中的基石材料,工藝難度復(fù)雜。半導(dǎo)體硅材料為晶圓制造材料主要組成部分,2020年占比約為35%,其質(zhì)量直接影響制作完成芯片的質(zhì)量和良率,硅片壁壘主要難點(diǎn)在于:1)生產(chǎn)工藝流程較多,尤其是長(zhǎng)晶工藝包含大量“Know-how”,配套的單晶爐、多晶硅料亦非常重要;2)生產(chǎn)資金投入較大;3)較高的人才壁壘。

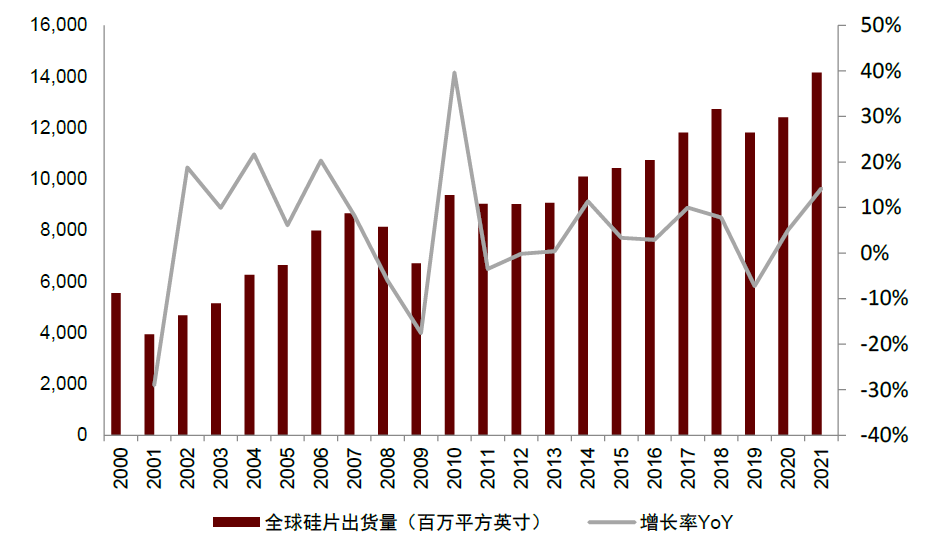

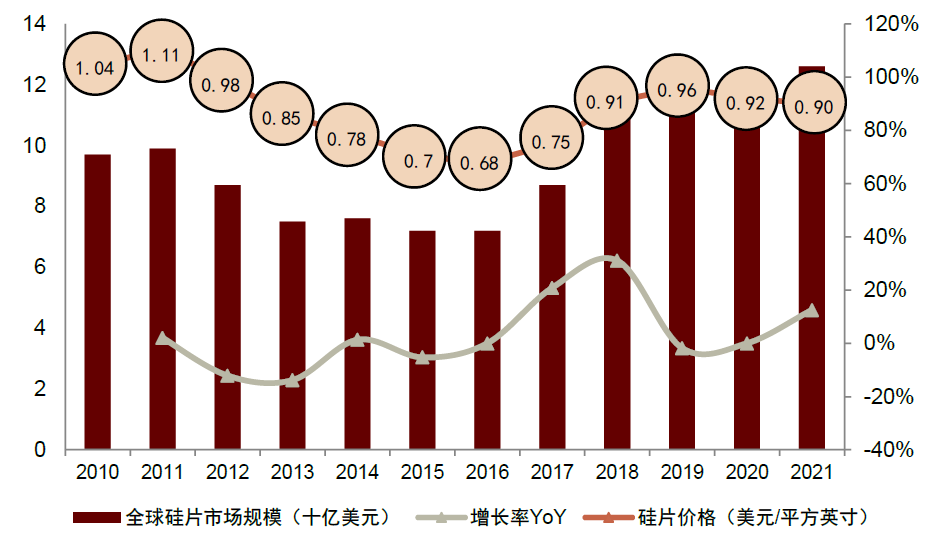

縱觀硅片發(fā)展歷史,未來(lái)有望進(jìn)入快速增長(zhǎng)通道。我們對(duì)硅片發(fā)展歷史進(jìn)行了復(fù)盤(pán),認(rèn)為整個(gè)產(chǎn)業(yè)呈現(xiàn)顯著“馬太效應(yīng)”,且并購(gòu)重組是硅片廠商提升競(jìng)爭(zhēng)力的最有效方式之一。2021年全球硅片出貨量總計(jì)141.65 億平方英寸,市場(chǎng)規(guī)模達(dá)126億美元,出貨量達(dá)歷史新高,主要原因?yàn)橄掠尉A廠擴(kuò)建帶來(lái)的需求提升,我們對(duì)行業(yè)未來(lái)發(fā)展做出研判:1)未來(lái)三年硅片行業(yè)仍將處于供不應(yīng)求的狀態(tài);2)12英寸硅片需求有望顯著提升;8英寸硅片仍供需緊張;3)中國(guó)大陸硅片市場(chǎng)占全球份額有望持續(xù)提升。

8英寸硅片國(guó)產(chǎn)化率仍較低,12英寸硅片為未來(lái)突破關(guān)鍵。目前國(guó)內(nèi)硅片產(chǎn)業(yè)鏈基本雖已布局較為完善,但部分環(huán)節(jié)國(guó)產(chǎn)化率仍較低。我們對(duì)國(guó)產(chǎn)化率進(jìn)行分析,認(rèn)為:1)6英寸及以下硅片目前已實(shí)現(xiàn)50%以上的國(guó)產(chǎn)化率,2)8英寸硅片國(guó)產(chǎn)化率仍較低,其中外延片略高于拋光片;3)12英寸硅片目前已初步填補(bǔ)國(guó)內(nèi)市場(chǎng)空白,目前國(guó)內(nèi)90-14nm,64/128層3D NAND拋光片、19nmDRAM拋光片及功率器件用外延片均已有企業(yè)實(shí)現(xiàn)批量供應(yīng),我們認(rèn)為隨著國(guó)內(nèi)廠商逐步擴(kuò)產(chǎn),未來(lái)12英寸硅片國(guó)產(chǎn)化率有望迅速提升。

風(fēng)險(xiǎn)

下游晶圓廠擴(kuò)產(chǎn)延遲、海外產(chǎn)能超預(yù)期擴(kuò)建、國(guó)產(chǎn)化驗(yàn)證進(jìn)度不及預(yù)期。

正文

硅片是半導(dǎo)體產(chǎn)業(yè)鏈的核心材料

硅片是半導(dǎo)體制造的基石材料,生產(chǎn)工藝復(fù)雜

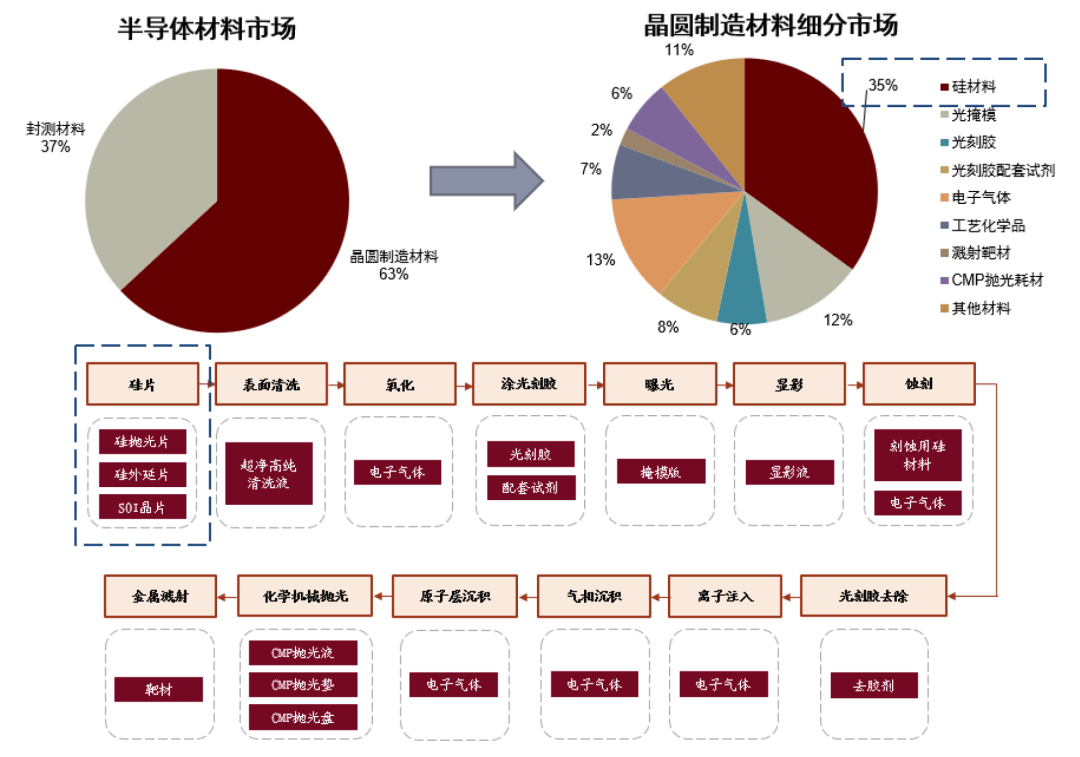

硅片是半導(dǎo)體產(chǎn)業(yè)鏈的基石,大部分集成電路的制造流程都是在半導(dǎo)體硅片上進(jìn)行加工,根據(jù)SEMI數(shù)據(jù),2020年晶圓制造材料占半導(dǎo)體材料63%,其中半導(dǎo)體硅材料為晶圓制造材料主要組成部分,占比約為35%,其質(zhì)量直接影響制作完成芯片的質(zhì)量和良率,從而影響整個(gè)半導(dǎo)體產(chǎn)業(yè)以及更下游的通信、汽車(chē)、計(jì)算機(jī)和消費(fèi)電子等眾多行業(yè)的發(fā)展。

圖表1:半導(dǎo)體芯片制程與全球晶圓制造材料2020年成本占比

資料來(lái)源:SEMI,電子產(chǎn)業(yè)信息網(wǎng),中金公司研究部

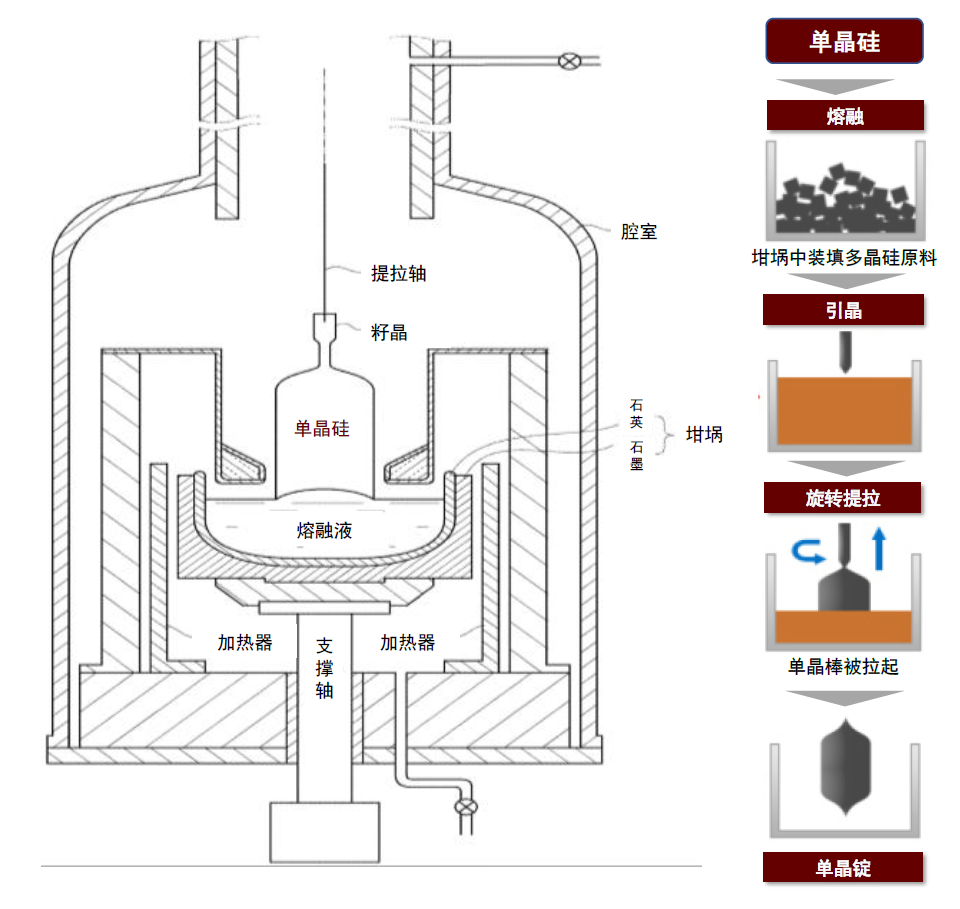

單晶生長(zhǎng)技術(shù):拉晶工藝是硅片制作核心工藝之一,主要流程為將電子級(jí)高純度多晶硅拉制成單晶硅錠,單晶生長(zhǎng)技術(shù)的重點(diǎn)在于保證拉制出的硅錠保持高純度水平的同時(shí),有效控制晶體缺陷的密度,單晶的生長(zhǎng)過(guò)程決定了硅材料的直徑、晶向、摻雜導(dǎo)電類(lèi)型、電阻率范圍及分布、氧碳濃度、少子壽命、晶格缺陷等技術(shù)參數(shù)。單晶的生長(zhǎng)方法主要可分為直拉法和區(qū)熔法兩種。

圖表2:直拉法設(shè)備及制作流程

資料來(lái)源:安部貴裕. 單晶硅的提拉方法[P]. 日本:CN110719974A,2020-01-21.,SUMCO,中金公司研究部

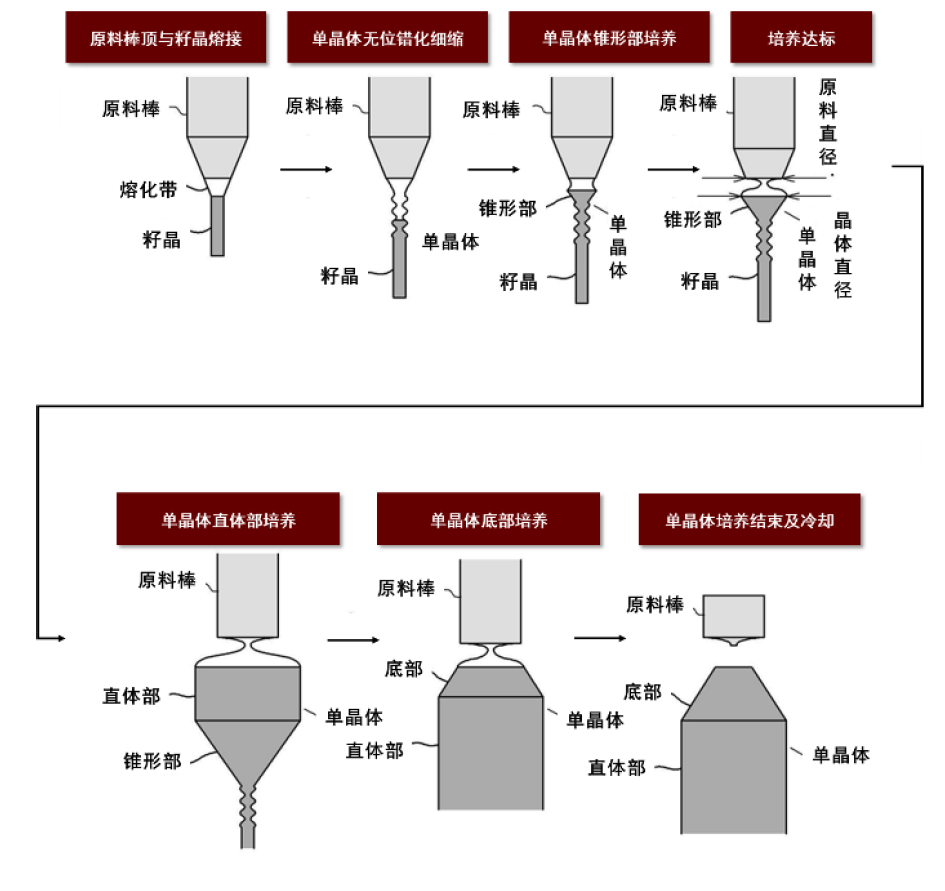

圖表3:區(qū)熔法單晶拉直過(guò)程

資料來(lái)源:佐藤利行. 單晶體的制造方法和裝置[P]. 日本:CN107299387B,2019-10-18.,中金公司研究部

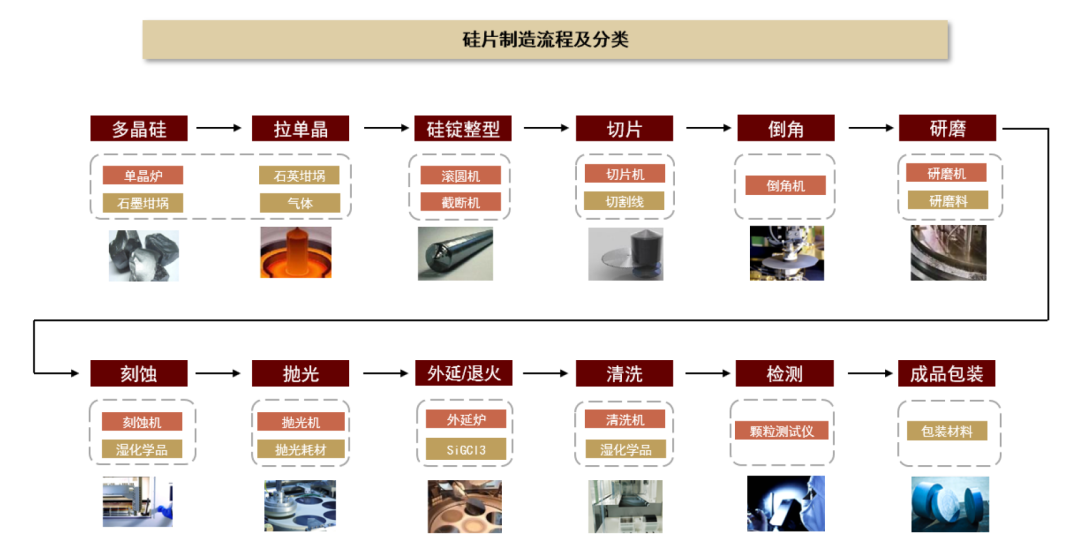

除單晶生長(zhǎng)外,硅片制造還需后端加工技術(shù),包括:切片、倒角、研磨、刻蝕、拋光、外延、退火、背封、清洗包裝等技術(shù),對(duì)單晶硅棒做一系列處理,最后產(chǎn)出成品硅片。

圖表4:硅片生產(chǎn)工藝流程

資料來(lái)源:滬硅產(chǎn)業(yè)招股說(shuō)明書(shū),中金公司研究部

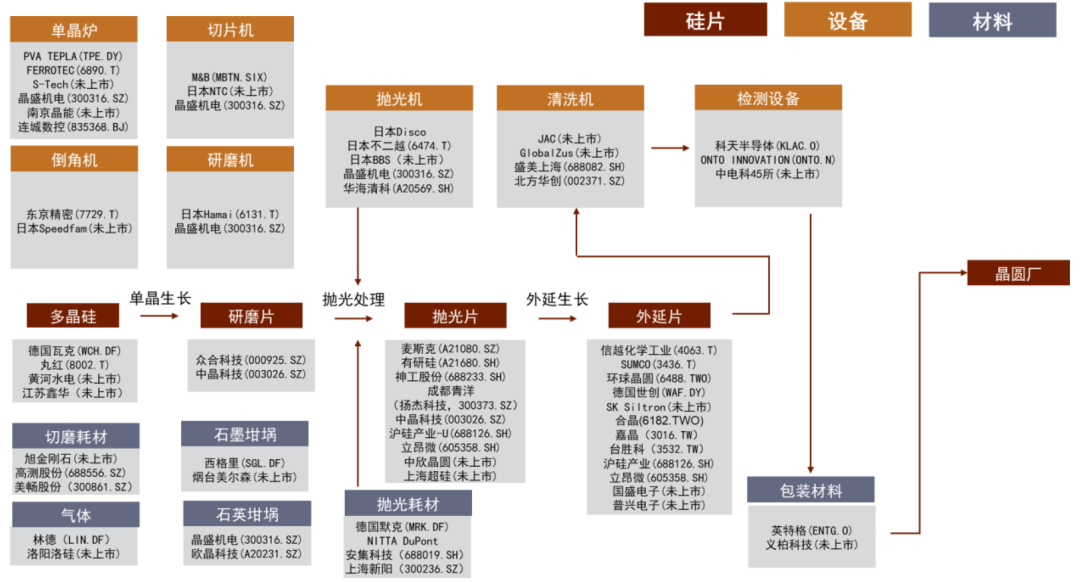

硅片制作過(guò)程中所用設(shè)備與耗材

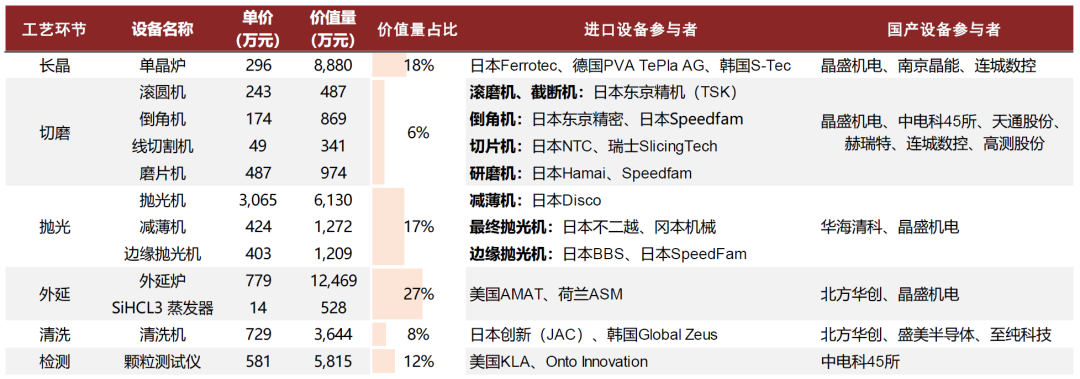

設(shè)備端:在硅片的生產(chǎn)過(guò)程中每個(gè)環(huán)節(jié)都會(huì)用到不同的半導(dǎo)體設(shè)備,包括單晶爐、切片機(jī)、倒角機(jī)、研磨機(jī)、拋光機(jī)、清洗設(shè)備和檢測(cè)設(shè)備等。

長(zhǎng)晶設(shè)備為硅片制造工藝難點(diǎn),對(duì)應(yīng)價(jià)值量較高,成本占比約15%~20%,目前海外供應(yīng)商主要為韓國(guó)S-Tech、日本的KE和日新技研,國(guó)內(nèi)供應(yīng)商主要為晶盛機(jī)電、南京晶能、連城數(shù)控等,目前長(zhǎng)晶爐國(guó)產(chǎn)化率已較高。

切磨設(shè)備包括滾磨、切片、研磨、減薄、倒角設(shè)備,成本占比約5~10%,目前主要供應(yīng)商為日本SKK、Disco、東京精密等,加工端設(shè)備國(guó)內(nèi)目前國(guó)產(chǎn)能力較弱。

拋光設(shè)備成本占比約20%,價(jià)值量與長(zhǎng)晶設(shè)備相當(dāng),海外供應(yīng)商為日本BBS、岡本機(jī)械、Ebarra,國(guó)內(nèi)供應(yīng)商主要為華海清科,目前已部分開(kāi)始國(guó)產(chǎn)替代。

外延設(shè)備成本占比約15~20%,海外供應(yīng)商為AMAT、ASM,國(guó)內(nèi)主要供應(yīng)商為北方華創(chuàng),目前已部分開(kāi)始國(guó)產(chǎn)替代。

清洗、檢測(cè)設(shè)備成本占比約10%,其中設(shè)備品類(lèi)較多,清洗設(shè)備目前已逐步開(kāi)始國(guó)產(chǎn)化,檢測(cè)設(shè)備目前國(guó)內(nèi)仍較薄弱。

圖表5:2019年立昂微年產(chǎn)120萬(wàn)片8英寸硅片項(xiàng)目設(shè)備投資情況

資料來(lái)源:立昂微招股說(shuō)明書(shū),公司公告,中金公司研究部

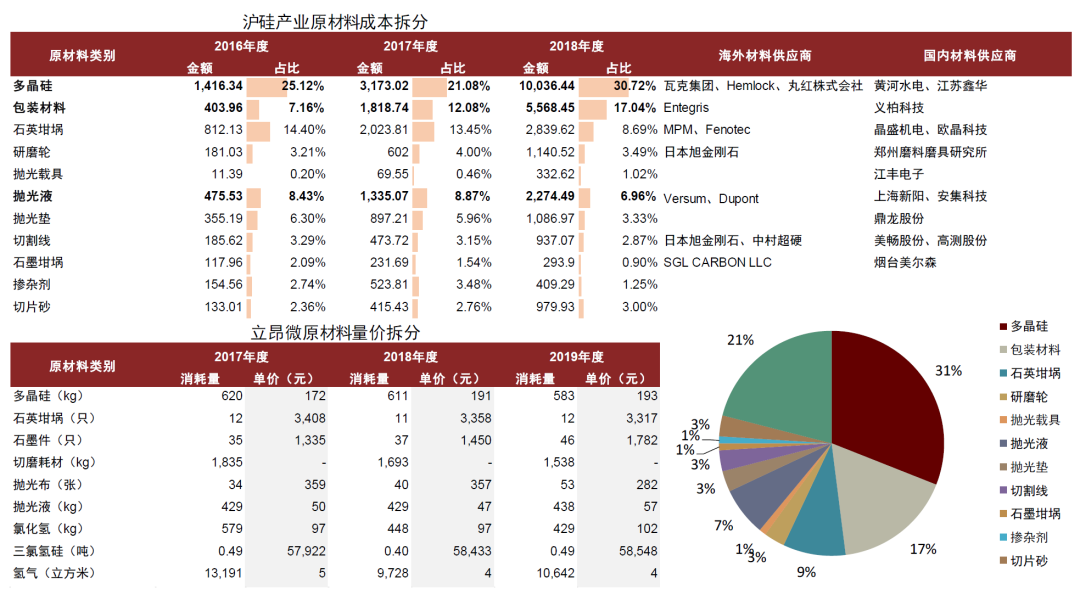

耗材端:硅片生產(chǎn)所需主要原材料包括多晶硅、石墨制品、石英制品、切磨耗材、包裝耗材、化學(xué)試劑、氣體、拋光耗材、備品備件等,參考滬硅產(chǎn)業(yè)及立昂微披露的成本拆分為例:

多晶硅占比最高,約占總成本的20%~30%,單萬(wàn)片消耗量約500~600kg多晶硅,目前主要的海外供應(yīng)商瓦克集團(tuán)、丸紅株式會(huì)社和德山株式會(huì)社,目前國(guó)內(nèi)主要供應(yīng)商為黃河水電和江蘇鑫華,且已開(kāi)始逐步替代海外廠商;

石英坩鍋約占總成本的10%~15%,單萬(wàn)片消耗量約10只石英坩鍋,目前主要的海外供應(yīng)商為MPM、Ferrotec,國(guó)內(nèi)主要供應(yīng)商為晶盛機(jī)電、歐晶科技等,目前國(guó)內(nèi)石英坩堝國(guó)產(chǎn)化率已較高;

拋光耗材成本占比也較高,占比10%~15%,拋光耗材種包含拋光液、拋光墊及拋光載具,單萬(wàn)片拋光液/拋光墊消耗量分別約400-500kg/30~60張,拋光載具則用量較小,晶圓尺寸提升對(duì)應(yīng)拋光耗材消耗量提升較大,目前海外拋光耗材供應(yīng)商為Versum、Dupoint,國(guó)內(nèi)供應(yīng)商為上海新陽(yáng)、安集科技等,目前國(guó)產(chǎn)化率較低;

包裝材料在成本端占比也較高,占5~20%不等,海外主要供應(yīng)商為Entegris、國(guó)內(nèi)主要供應(yīng)商為義柏科技,目前國(guó)產(chǎn)化率較低;此外主要原材料還有石墨件、切磨耗材、化學(xué)品和氣體等成本端占比在1%~5%不等。

圖表6:硅片生產(chǎn)原材料拆分及占比(2018年)情況

資料來(lái)源:立昂微、滬硅產(chǎn)業(yè)、麥斯克招股說(shuō)明書(shū),中金公司研究部

硅片按應(yīng)用領(lǐng)域不同分類(lèi)較多

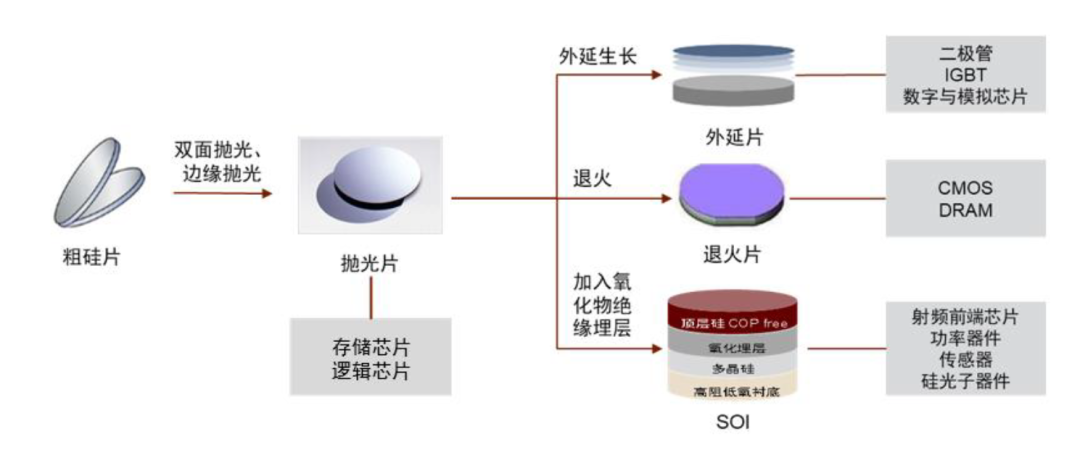

根據(jù)加工程度,硅片可分為拋光片/外延片/退火片/SOI(絕緣體上硅),其中外延片,退火片和SOI硅片是對(duì)拋光片的二次加工。根據(jù)摻雜濃度,硅片可以分為重?fù)胶洼p摻。硅片通常需要摻入硼(B)、磷(P)、砷(As)、銻(Sb)等元素,其中摻入硼離子的硅片為P型,主要是用空穴導(dǎo)電,摻入磷、砷、銻的硅片為N型,主要是利用電子導(dǎo)電,一般而言摻雜元素量越大,電阻率也越低。

圖表7:外延片/退火片/SOI制作方法及應(yīng)用

資料來(lái)源:滬硅產(chǎn)業(yè)招股說(shuō)明書(shū),中金公司研究部

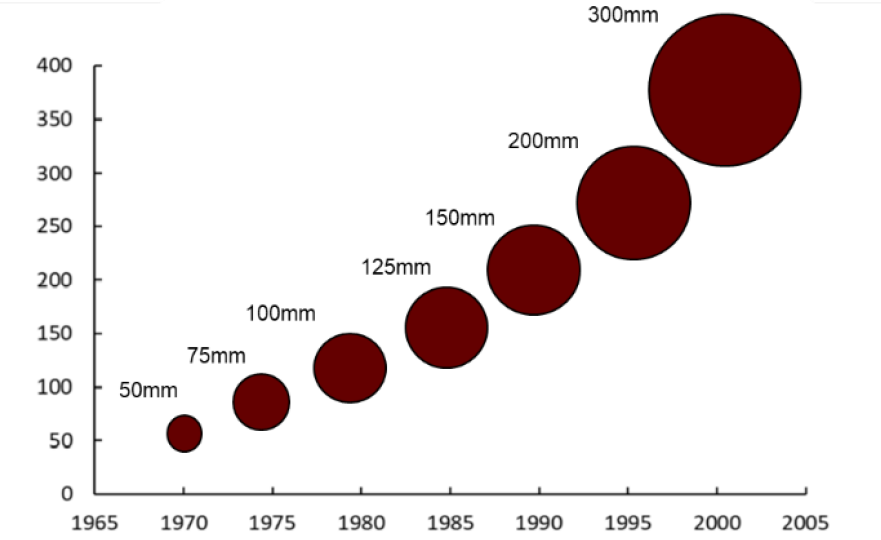

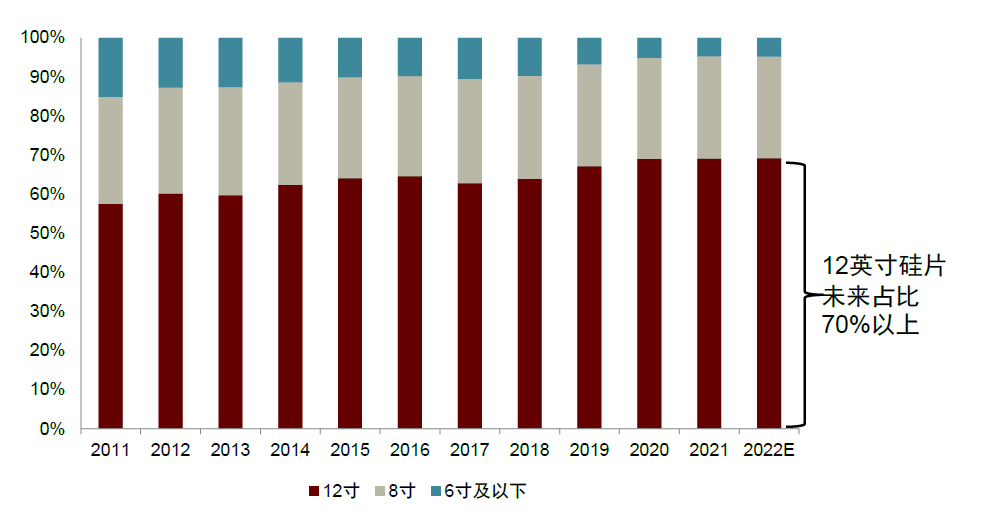

根據(jù)尺寸劃分,硅片可以分為6英寸(150mm)及以下,8英寸(200mm)及12英寸(300mm)硅片。12英寸硅片性價(jià)比更優(yōu),由于硅片尺寸越大,單位面積產(chǎn)出的芯片數(shù)量也會(huì)隨之增加,如8英寸到12英寸,直徑增加了1.5倍,產(chǎn)出面積增加了2.25倍,分?jǐn)偟纳a(chǎn)成本、設(shè)備廠房等固定資產(chǎn)后單位面積生產(chǎn)成本更低,硅片邊緣的損失也越少,在同等工藝條件下,尺寸越大的硅片可使用率越高,因此單位成本也會(huì)降低。根據(jù)SEMI統(tǒng)計(jì),2020年12英寸硅片占比約67.2%,8英寸硅片占比25.5%,6英寸及以下占比7.3%,12英寸硅片為更大尺寸(18英寸,450mm)商業(yè)化量產(chǎn)前的主流應(yīng)用。

圖表8:半導(dǎo)體硅片尺寸演進(jìn)

資料來(lái)源:《芯片制造——半導(dǎo)體工藝制程實(shí)用教程》,韓鄭生,2015,中金公司研究部

圖表9:不同尺寸半導(dǎo)體硅片市場(chǎng)份額預(yù)測(cè)

資料來(lái)源:SEMI, 中金公司研究部

不同尺寸硅片下游應(yīng)用也有所不同,12英寸硅片主要應(yīng)用于邏輯芯片及存儲(chǔ)器中,如MCU、ROM、Nand Flash、SoC等,尤其是28nm制程以下芯片;8英寸則主要用于功率器件及特色工藝產(chǎn)品,如MOSFET/SBD、傳感器、電源管理芯片、指紋識(shí)別芯片等。由于8英寸產(chǎn)線建廠時(shí)間較早,產(chǎn)線基本已折舊完畢,且技術(shù)較為成熟,在部分制程要求不高的芯片上成本較低,而12英寸對(duì)代工企業(yè)廠房潔凈室及設(shè)備的設(shè)計(jì)精密度要求都較高,初期投資及后續(xù)研發(fā)投入較大,因此一般用于制造難度較高的邏輯芯片。

硅片歷史發(fā)展的復(fù)盤(pán)與未來(lái)展望

硅片行業(yè)競(jìng)爭(zhēng)格局回顧:“馬太”效應(yīng)顯著,并購(gòu)整合實(shí)現(xiàn)壟斷

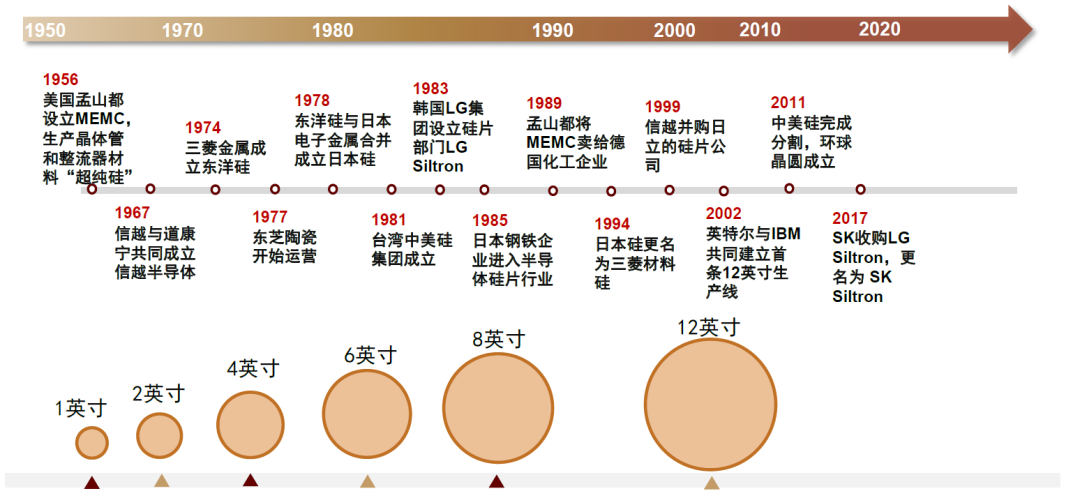

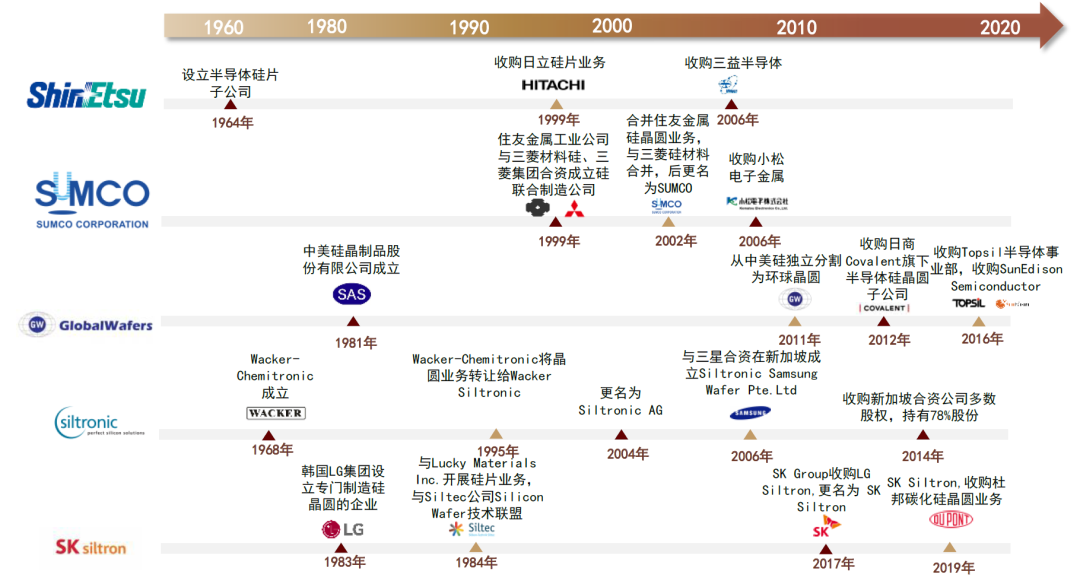

硅片產(chǎn)業(yè)的發(fā)展隨著半導(dǎo)體產(chǎn)業(yè)的轉(zhuǎn)移和變遷而呈現(xiàn)“本土化”的顯著特征。自上世紀(jì)60年代起,全球半導(dǎo)體產(chǎn)業(yè)經(jīng)歷由美國(guó)向日本、韓國(guó)及中國(guó)臺(tái)灣地區(qū)遷移,為半導(dǎo)體硅片公司的崛起創(chuàng)造了優(yōu)沃的土壤,后經(jīng)一系列并購(gòu)重組,形成了日本、中國(guó)臺(tái)灣和韓國(guó)企業(yè)壟斷格局。我們認(rèn)為硅片行業(yè)的發(fā)展歷程可以分為四個(gè)階段:

第一階段:以MEMC為代表的美國(guó)廠商引領(lǐng)技術(shù)發(fā)展,占據(jù)統(tǒng)治地位。20世紀(jì)50年代美國(guó)孟山都電子材料公司MEMC公司在1959年成功建廠并生產(chǎn)了晶體管和整流器單晶材料“超純金屬硅”。MEMC為推動(dòng)半導(dǎo)體硅片行業(yè)技術(shù)發(fā)展做出了較大貢獻(xiàn),奠定了行業(yè)領(lǐng)導(dǎo)者的聲譽(yù),并借助其位于美國(guó)、歐洲和亞洲的工廠不斷擴(kuò)產(chǎn),在20世紀(jì)80年代成為全球龍頭硅片供應(yīng)商。

圖表10:半導(dǎo)體硅片行業(yè)發(fā)展歷程

資料來(lái)源:芯匯研究,各公司官網(wǎng),中金公司研究部

第二階段:日本廠商崛起,美國(guó)逐漸淡出。盡管MEMC在20世紀(jì)80年代的硅片市場(chǎng)占主導(dǎo)地位,但來(lái)自日本廠商的競(jìng)爭(zhēng)壓力如影隨形。1976-1980年,日本政府發(fā)起VLSI(超大規(guī)模集成電路聯(lián)合研發(fā)計(jì)劃),日本硅片產(chǎn)業(yè)也由此得到蓬勃發(fā)展,1985年前后,新日鐵、川崎制鐵、日本鋼管公司等日本鋼鐵企業(yè)開(kāi)始進(jìn)入半導(dǎo)體硅片行業(yè),經(jīng)過(guò)后期并購(gòu)整合,形成了信越化學(xué)和SUMCO兩大日本硅片巨頭。

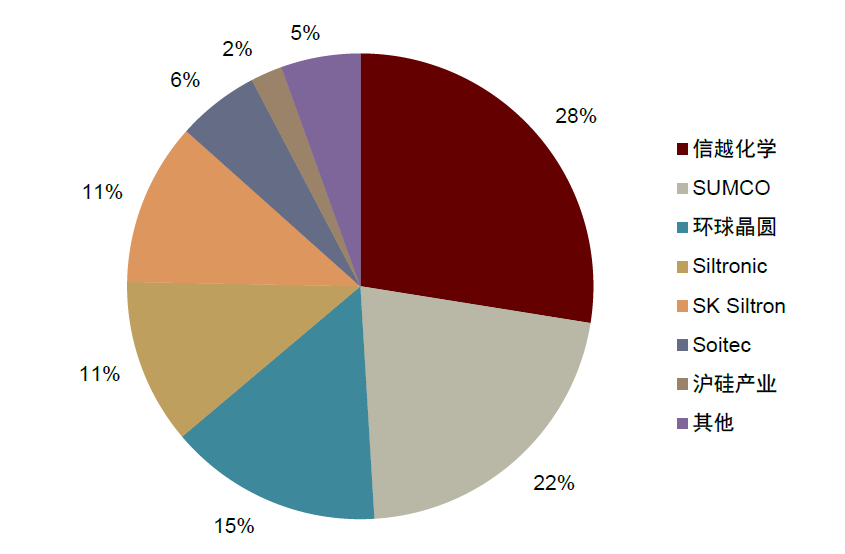

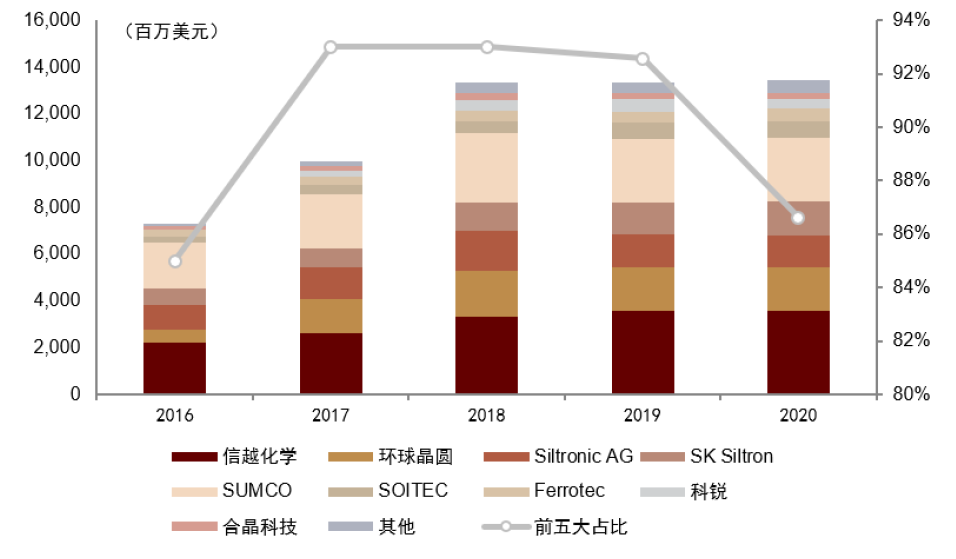

第三階段:前五大供應(yīng)商穩(wěn)態(tài)競(jìng)爭(zhēng)格局漸成,市占率達(dá)90%左右。20世紀(jì)末全球硅片市場(chǎng)主要廠商超過(guò)25家,經(jīng)過(guò)產(chǎn)業(yè)整合,到2006年逐漸形成由信越、SUMCO、環(huán)球晶圓、Siltronic(德國(guó)世創(chuàng))、SK Siltron五家廠商主導(dǎo)的寡頭壟斷格局。

圖表11:2020年全球半導(dǎo)體硅片行業(yè)競(jìng)爭(zhēng)格局

資料來(lái)源:SEMI,中金公司研究部

圖表12:2016-2020主要硅片廠商市場(chǎng)份額和集中度

資料來(lái)源:彭博資訊,中金公司研究部

第四階段:中國(guó)硅片廠商突圍,銷(xiāo)量緩慢爬坡,近年來(lái),隨著國(guó)際形勢(shì)發(fā)生深刻變化,硅片市場(chǎng)向前五大廠商集中的趨勢(shì)有所放緩,2020年硅片行業(yè)CR5從93%將至87%。以滬硅產(chǎn)業(yè)、中環(huán)股份、立昂微為代表的中國(guó)硅片公司在半導(dǎo)體材料國(guó)產(chǎn)化進(jìn)程中嶄露頭角。

縱觀70年的發(fā)展歷史,我們認(rèn)為半導(dǎo)體硅片行業(yè)的發(fā)展呈現(xiàn)出兩大顯著特征:

進(jìn)入壁壘較高,呈現(xiàn)顯著“馬太效應(yīng)”。半導(dǎo)體硅片行業(yè)具有技術(shù)難度高、研發(fā)周期長(zhǎng)、資金投入大、客戶認(rèn)證周期長(zhǎng)等特點(diǎn),行業(yè)進(jìn)入壁壘高。

并購(gòu)重組、產(chǎn)業(yè)整合是硅片廠商提升競(jìng)爭(zhēng)力的有效方式。行業(yè)龍頭公司在歷史上往往經(jīng)歷多次并購(gòu)整合,我們認(rèn)為歷史上兼并收購(gòu)不斷,形成最終行業(yè)格局的關(guān)鍵因素有:1)收購(gòu)兼并有利于硅片企業(yè)快速擴(kuò)張產(chǎn)能,形成規(guī)模效益,降低成本,提升市場(chǎng)份額;2)硅片廠商能夠依靠并購(gòu)換取技術(shù)與市場(chǎng),通過(guò)綁定下游客戶實(shí)現(xiàn)快速崛起。

圖表13:全球五大半導(dǎo)體硅片廠商并購(gòu)歷史

資料來(lái)源:各公司官網(wǎng),中金公司研究部

硅片行業(yè)歷史周期起伏:歷經(jīng)近十年洗牌,重回高速增長(zhǎng)通道

硅片價(jià)格主要受市場(chǎng)供需影響,從歷史周期來(lái)看,硅片行業(yè)市場(chǎng)需求情況與半導(dǎo)體行業(yè)的景氣度高度相關(guān)。我們將歷史上硅片行業(yè)發(fā)展周期按照景氣度劃分為四個(gè)階段:

20世紀(jì)70年代至20世紀(jì)末,消費(fèi)電子、存儲(chǔ)器及大型主機(jī)帶動(dòng)硅片需求緩慢增長(zhǎng)。1965年左右,隨著摩爾定律的提出,消費(fèi)電子逐漸興起,集成電路用硅片開(kāi)始蓬勃發(fā)展。20世紀(jì)80年代,半導(dǎo)體產(chǎn)業(yè)逐漸步入存儲(chǔ)器、大型主機(jī)的時(shí)代,日本汽車(chē)產(chǎn)業(yè)和全球大型計(jì)算機(jī)市場(chǎng)快速發(fā)展帶動(dòng)DRAM需求劇增,由此硅片行業(yè)持續(xù)增長(zhǎng),硅片尺寸也由60-70年代少量使用的1.25英寸小硅片發(fā)展到4英寸硅片成為行業(yè)主流,6英寸硅片進(jìn)入投產(chǎn)。

2001年至2007年,NB/PC的出現(xiàn)帶動(dòng)硅片量?jī)r(jià)齊升,300mm硅片市占率持續(xù)提升。21世紀(jì)初,NB/PC帶動(dòng)半導(dǎo)體零部件需求旺盛,2001年至2007年全球硅片出貨量CAGR達(dá)到11.9%。同期隨著信越化學(xué)最早研制成功300mm硅片并形成量產(chǎn),硅片市場(chǎng)從200mm向300mm大規(guī)模轉(zhuǎn)移,根據(jù)SEMI數(shù)據(jù),300mm硅片出貨面積占比由2001年的不到10%快速增長(zhǎng)至2007年的36%。

2008-2016年硅片行業(yè)進(jìn)入低谷期。2008年受金融危機(jī)影響,電子產(chǎn)業(yè)走向低迷,盲目擴(kuò)張導(dǎo)致硅片行業(yè)供需嚴(yán)重失衡。全球硅片出貨量于2008年同比下滑6%,2009年同比下滑17.6%。2009年3月SUMCO取消了其300mm硅片的擴(kuò)產(chǎn)計(jì)劃,并于2010年關(guān)閉其位于俄亥俄州的Maineville硅片制造廠。經(jīng)濟(jì)危機(jī)之后,全球經(jīng)濟(jì)逐漸復(fù)蘇,但硅片下游需求增長(zhǎng)緩慢,2010-2016年全球硅片出貨量CAGR僅為2.3%,這一時(shí)期海外硅片廠商擴(kuò)產(chǎn)謹(jǐn)慎,2011-2016年全球12英寸硅片月產(chǎn)能平穩(wěn)維持在500萬(wàn)片左右。

2017年至今,下游需求強(qiáng)勁帶動(dòng)行業(yè)高景氣,擴(kuò)產(chǎn)節(jié)奏緩慢導(dǎo)致產(chǎn)能趨緊。2017年以來(lái),受益于半導(dǎo)體終端市場(chǎng)需求強(qiáng)勁,晶圓代工廠大幅擴(kuò)產(chǎn),使得硅片需求持續(xù)增加。2017-2021年,全球半導(dǎo)體硅片銷(xiāo)售額由87億美元增長(zhǎng)到126億美元,四年CAGR達(dá)到9.7%。

我們結(jié)合當(dāng)前市場(chǎng)情況對(duì)未來(lái)硅片市場(chǎng)進(jìn)行預(yù)測(cè),總結(jié)出如下四點(diǎn)發(fā)展趨勢(shì):

市場(chǎng)發(fā)展趨勢(shì)#1:受益晶圓廠擴(kuò)建,全球硅片持續(xù)供不應(yīng)求

2021年全球硅片出貨量總計(jì) 141.65 億平方英寸(MSI),YOY+14%,市場(chǎng)規(guī)模達(dá)126億美元,YOY+13%,出貨量達(dá)歷史新高,主要原因?yàn)橄掠尉A廠擴(kuò)建帶來(lái)的產(chǎn)能增長(zhǎng),面對(duì)晶圓廠擴(kuò)產(chǎn)潮帶來(lái)的硅片供應(yīng)緊張,硅晶圓廠商迎來(lái)新一輪漲價(jià)潮,SUMCO、Siltronic、環(huán)球晶圓于2021年下半年宣布大規(guī)模擴(kuò)產(chǎn),公司預(yù)計(jì)2023年下半年有望投產(chǎn),滿產(chǎn)需等到2025年,環(huán)球晶圓收購(gòu)Siltronic失敗后,宣布將原計(jì)劃用于收購(gòu)案的資金轉(zhuǎn)為資本支出及營(yíng)運(yùn)周轉(zhuǎn)使用,在美國(guó)、歐洲和亞洲推行為期三年、價(jià)值36億美元的產(chǎn)能擴(kuò)張計(jì)劃。由于硅片廠商擴(kuò)產(chǎn)周期較長(zhǎng),因此我們認(rèn)為未來(lái)三年硅片行業(yè)仍將處于供不應(yīng)求的狀態(tài)。

圖表14:全球半導(dǎo)體硅片出貨量

資料來(lái)源:萬(wàn)得資訊,中金公司研究部

圖表15:全球半導(dǎo)體硅片市場(chǎng)規(guī)模及單價(jià)

資料來(lái)源:SEMI,中金公司研究部

圖表16:2021年海外主要硅片廠商擴(kuò)產(chǎn)計(jì)劃

資料來(lái)源:公司公告,中金公司研究部

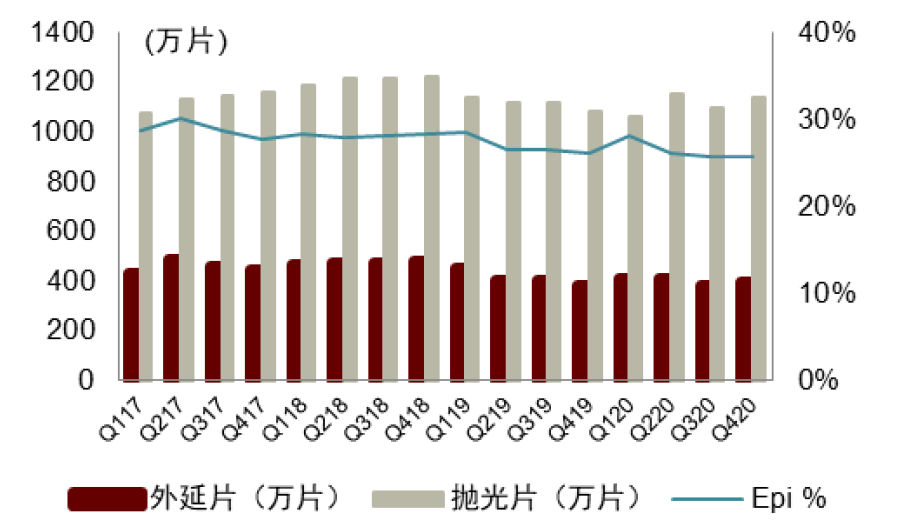

市場(chǎng)發(fā)展趨勢(shì)#2:12英寸硅片需求量迅速提升,其中外延片占比提升快

12 英寸晶圓主要用來(lái)生產(chǎn)邏輯芯片、存儲(chǔ)器等高性能芯片,在整體出貨面積中逐漸提高,未來(lái)12英寸晶圓將保持高速增長(zhǎng),根據(jù)SUMCO預(yù)計(jì),2021年全球12英寸晶圓需求達(dá)到720萬(wàn)片/月,至2026年有望超1000萬(wàn)片/月需求量,保持9.4%CAGR高速增長(zhǎng)。

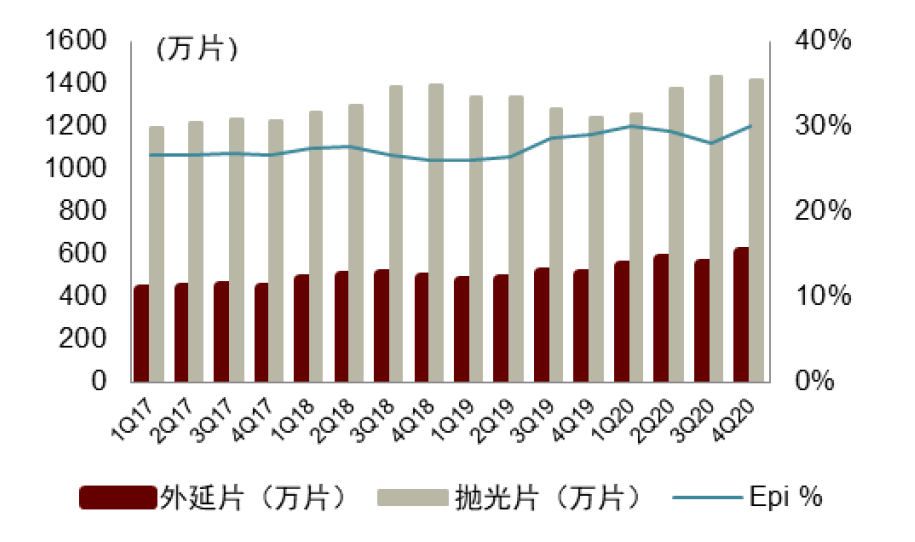

外延片被大規(guī)模應(yīng)用于對(duì)穩(wěn)定性、缺陷密度、高電壓及電流耐受性等要求更高的高級(jí)半導(dǎo)體器件中,主要包括MOSFET、晶體管等功率器件及CIS、PMIC等模擬器件,邏輯芯片隨著制程節(jié)點(diǎn)的推進(jìn)也對(duì)外延片產(chǎn)生較大需求。根據(jù)SEMI統(tǒng)計(jì),12英寸硅外延片占比至17年來(lái)持續(xù)提升,至4Q20單季度出貨已達(dá)約600萬(wàn)片,占整體出貨的30%,我們認(rèn)為隨著數(shù)據(jù)中心、手機(jī)CPU等對(duì)高性能邏輯芯片需求量上升,未來(lái)12英寸外延片占比預(yù)計(jì)持續(xù)提升。

圖表17:8英寸晶圓外延片及拋光片出貨量

資料來(lái)源:SEMI,中金公司研究部

圖表18:12英寸晶圓外延片及拋光片出貨量

資料來(lái)源:SEMI,中金公司研究部

8英寸晶圓生產(chǎn)的主流產(chǎn)品則包括顯示驅(qū)動(dòng)、CIS(CMOS圖像傳感器)、MCU、電源管理芯片、分立器件(含MOSFET、IGBT)、指紋識(shí)別芯片、觸控芯片等產(chǎn)品,受到電動(dòng)車(chē)、5G智能手機(jī)、服務(wù)器等需求帶動(dòng),8英寸晶圓產(chǎn)能自2019下半年起呈現(xiàn)嚴(yán)重供不應(yīng)求,SEMI預(yù)計(jì)至2024年8英寸晶圓廠產(chǎn)能有望達(dá)690萬(wàn)片,擴(kuò)產(chǎn)幅度略小于12英寸晶圓廠產(chǎn)能,但由于海外硅片廠產(chǎn)能擴(kuò)產(chǎn)以12英寸晶圓為主,因此我們認(rèn)為未來(lái)8英寸晶圓供給也仍較緊張。

市場(chǎng)發(fā)展趨勢(shì)#3:中國(guó)大陸地區(qū)占比持續(xù)提升

硅片需求與下游產(chǎn)能基本呈正相關(guān),根據(jù)SEMI發(fā)布的《世界晶圓廠預(yù)測(cè)報(bào)告》,中國(guó)大陸將在8英寸晶圓產(chǎn)能處于領(lǐng)先,2022年將占全球8英寸產(chǎn)能的 21%,日本將占據(jù)產(chǎn)能的16%,中國(guó)臺(tái)灣地區(qū)和歐洲及中東地區(qū)各占15%,12英寸晶圓產(chǎn)能方面,2019年至2024年,全球至少新增38個(gè)12英寸晶圓廠,其中中國(guó)臺(tái)灣11個(gè),中國(guó)大陸8個(gè),至2024年中國(guó)大陸12英寸晶圓產(chǎn)能將占全球約20%。2020年中國(guó)大陸硅片市場(chǎng)銷(xiāo)售收入達(dá)13億美元,占全球比例約11.6%,我們預(yù)計(jì)該比例未來(lái)有望隨著大陸晶圓廠產(chǎn)能擴(kuò)建逐步上升,至2025年占比有望達(dá)20%以上。

五大硅片家族發(fā)展歷史:技術(shù)創(chuàng)新和并購(gòu)擴(kuò)張的博弈

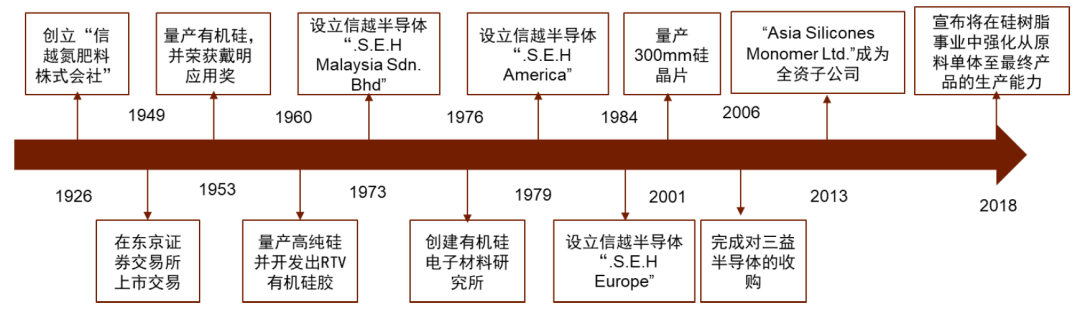

信越化學(xué):創(chuàng)新驅(qū)動(dòng)逆周期

信越化學(xué)是一家綜合型的化學(xué)品制造公司,歷經(jīng)了近百年積累,重視產(chǎn)品研發(fā)創(chuàng)新。公司創(chuàng)立于1926年,1949年于東京證券交易所上市。公司旗下業(yè)務(wù)包含半導(dǎo)體單晶硅、PVC/氯堿、電子功能材料、有機(jī)硅、特種化學(xué)品以及工藝、貿(mào)易和特殊業(yè)務(wù)服務(wù)六大類(lèi),其中PVC材料市占率超過(guò)10%,半導(dǎo)體硅片材料市占率為28%,均位居全球第一。

圖表19:信越化學(xué)半導(dǎo)體業(yè)務(wù)發(fā)展歷程

資料來(lái)源:公司官網(wǎng),中金公司研究部

在半導(dǎo)體硅片領(lǐng)域,公司自主研發(fā)與外延并購(gòu)相結(jié)合提高自身競(jìng)爭(zhēng)力,自2001年以來(lái)市占率位居全球第一。公司于1964年設(shè)立半導(dǎo)體硅片子公司“長(zhǎng)野電子株式會(huì)社”,1999年收購(gòu)日立的硅片業(yè)務(wù),2001年最早研發(fā)出300mm半導(dǎo)體硅片并實(shí)現(xiàn)商業(yè)化量產(chǎn)。目前公司的半導(dǎo)體硅片產(chǎn)品類(lèi)型涵蓋300mm半導(dǎo)體硅片在內(nèi)的各尺寸硅片及SOI硅片,在提供優(yōu)質(zhì)產(chǎn)品的同時(shí)憑借其高精度加工技術(shù)、圖像傳感器和邏輯器件的高品質(zhì)外延生長(zhǎng)技術(shù)引領(lǐng)行業(yè),市占率穩(wěn)居全球硅片行業(yè)第一,2021年達(dá)到28%。

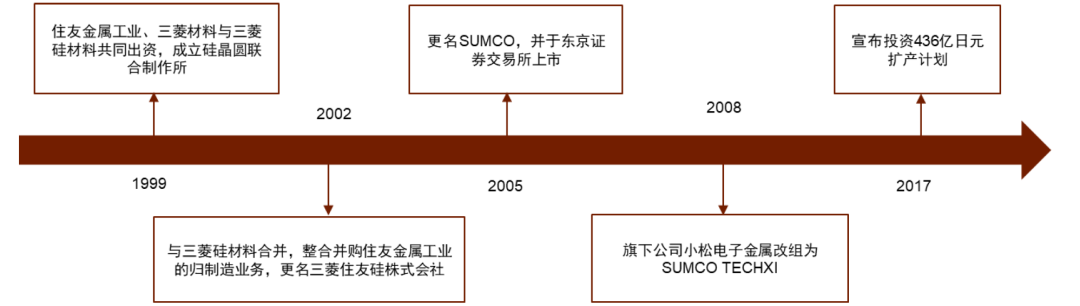

SUMCO:專(zhuān)注高端技術(shù)研發(fā)

SUMCO成立于1999年,由住友金屬工業(yè)、三菱材料及三菱材料硅事業(yè)部合并發(fā)展而來(lái),總部位于東京,2005年于東京證券交易所上市。公司產(chǎn)品主要包括高純單晶硅錠、高質(zhì)量拋光硅片、SOI硅片等,生產(chǎn)的硅片尺寸覆蓋100-300mm。2006年,公司收購(gòu)了當(dāng)時(shí)全球第五大硅片企業(yè)小松金屬制作所,成為世界第二大硅片生產(chǎn)商,2020年公司市占率達(dá)到22%。公司旗下共有15家主要子公司和16家硅晶圓生產(chǎn)工廠,分布在日本、美國(guó)、中國(guó)臺(tái)灣、印度尼西亞等國(guó)家。

圖表20:SUMCO公司發(fā)展歷程

資料來(lái)源:公司官網(wǎng),中金公司研究部

SUMCO自成立以來(lái)專(zhuān)注于半導(dǎo)體硅片研發(fā)和生產(chǎn),在關(guān)鍵的300mm硅片領(lǐng)域布局較早,把握了300mm晶圓市場(chǎng)的發(fā)展機(jī)遇。此外,公司緊跟客戶需求,為客戶提供高附加值的差異化產(chǎn)品產(chǎn)品,從而增強(qiáng)其在高端前沿產(chǎn)品領(lǐng)域的競(jìng)爭(zhēng)優(yōu)勢(shì)。

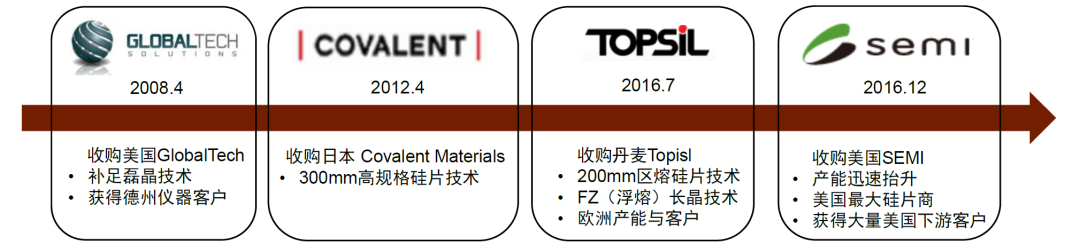

環(huán)球晶圓:兼并收購(gòu)搶占市場(chǎng)

環(huán)球晶圓目前已成為全球第三大半導(dǎo)體硅片廠商,2020年市占率達(dá)到14.8%。公司主要經(jīng)營(yíng)地在中國(guó)臺(tái)灣,營(yíng)運(yùn)據(jù)點(diǎn)遍布亞洲、歐洲及美國(guó)。公司專(zhuān)注于半導(dǎo)體硅片業(yè)務(wù),主要生產(chǎn)硅錠、50-30mm硅片、SOI硅片和化合物半導(dǎo)體材料等產(chǎn)品。產(chǎn)品廣泛應(yīng)用于電源管理元件、車(chē)用功率元件、通信元件、MEMS元件等領(lǐng)域。

通過(guò)兼收并購(gòu)實(shí)現(xiàn)自身的快速發(fā)展。2012年公司收購(gòu)日本Covalent Materials子公司半導(dǎo)體硅晶圓業(yè)務(wù),該公司前身為東芝陶瓷。2016年7月,公司收購(gòu)丹麥Topsil旗下半導(dǎo)體事業(yè)群,取得FZ(Float Zone)技術(shù)和中子照射超純硅晶圓技術(shù),成功從CZ跨入FZ半導(dǎo)體晶圓領(lǐng)域,并新增歐洲產(chǎn)能與客戶。2016年12月公司收購(gòu)美國(guó)SunEdison SEMIconductor(SEMI),生產(chǎn)能力大幅提升,同時(shí)取得SOI晶圓的技術(shù)和產(chǎn)能。收購(gòu)?fù)瓿珊螅居扇虻诹蟀雽?dǎo)體硅片廠商一躍成為全球第三大半導(dǎo)體硅片廠商。

圖表21:環(huán)球晶圓并購(gòu)歷程

資料來(lái)源:公司公告,中金公司研究部

Siltronic AG:深耕硅片細(xì)分賽道

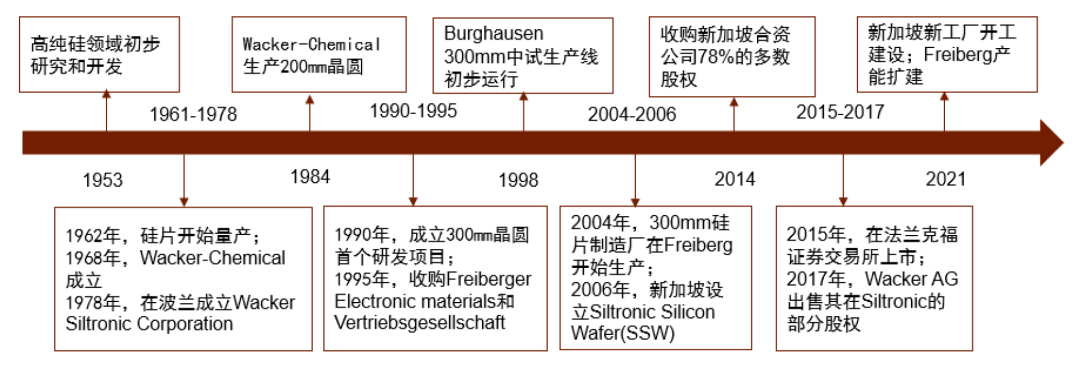

Siltronic總部位于德國(guó)慕尼黑,于2015年在法蘭克福證券交易所上市,是世界排名第四的半導(dǎo)體硅片制造商,2020年市占率達(dá)到12%。公司自成立以來(lái)深耕硅片領(lǐng)域,自主研發(fā)歷史悠久。公司自1953年開(kāi)始高純硅領(lǐng)域的初步研發(fā), 1968年成立Wacker-Chemitronic有限公司, 1984年生產(chǎn)出首批200mm硅片,1990年開(kāi)始研發(fā)300mm晶圓, 2004年 300mm硅晶圓制造廠在Freiberg開(kāi)始生產(chǎn);2004年,公司更名為Siltronic AG;2006年,公司與三星在新加坡合資成立分公司Siltronic Samsung Wafer, 300mm晶圓廠在新加坡開(kāi)始建設(shè);2008年,新加坡合資公司的第一批晶圓于2008年1月30日發(fā)貨;2014年,公司收購(gòu)Siltronic Silicon Wafer Pte的78%股權(quán)。

圖表22:Siltronic發(fā)展歷程

資料來(lái)源:公司官網(wǎng),中金公司研究部

SK Siltron:構(gòu)建全球化運(yùn)營(yíng)生產(chǎn)網(wǎng)絡(luò)

SK Siltron是全球第五大半導(dǎo)體硅片制造商,主要經(jīng)營(yíng)地位于韓國(guó),是韓國(guó)唯一一家本土半導(dǎo)體硅片廠商,2020年市占率達(dá)到11%。公司主要客戶為本土的半導(dǎo)體廠商三星電子和SK海力士,占據(jù)公司銷(xiāo)售額的50%。公司成立于1983年,1996年建立200mm半導(dǎo)體硅片生產(chǎn)線,2002年建立300mm半導(dǎo)體硅片生產(chǎn)線,2013年建立450mm試生產(chǎn)線;2017年公司被SK Group收購(gòu),更名為 SK Siltron;2019年公司收購(gòu)杜邦SiC晶圓事業(yè)部。

為確保高質(zhì)量硅片的穩(wěn)定供應(yīng),公司建立了全球化的運(yùn)營(yíng)生產(chǎn)網(wǎng)絡(luò)。2021年公司在美國(guó)投資超過(guò)6億美元建設(shè)晶圓廠,主要用于電動(dòng)汽車(chē)用SiC芯片,年產(chǎn)量公司預(yù)計(jì)為6萬(wàn)片左右。2020年公司總收入達(dá)到15.06億美元,其中70%來(lái)自拋光硅片,30%來(lái)自外延硅片。公司海外收入占比達(dá)到50%,產(chǎn)品銷(xiāo)往中國(guó)大陸、美國(guó)、中國(guó)臺(tái)灣、日本、新加坡等地區(qū)。

圖表23:SK Siltron發(fā)展歷程

資料來(lái)源:公司官網(wǎng),中金公司研究部

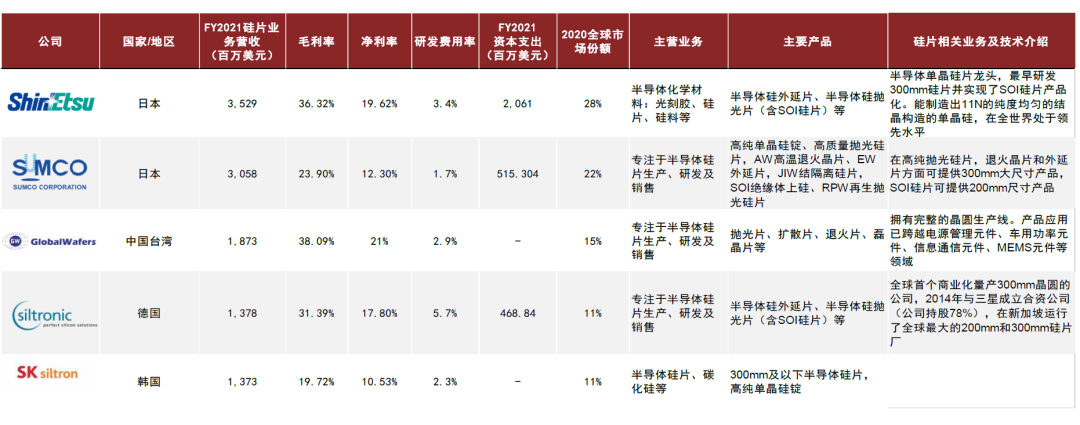

我們認(rèn)為硅片行業(yè)資本投入和技術(shù)壁壘較高,導(dǎo)致前期收益較薄,因此通過(guò)兼并收購(gòu)、積極擴(kuò)產(chǎn)建立規(guī)模優(yōu)勢(shì)有利于硅片廠商降低固定成本,提升盈利能力。

圖表24:五大硅片廠商情況對(duì)比

資料來(lái)源:各公司官網(wǎng),中金公司研究部

硅片行業(yè)國(guó)產(chǎn)化情況分析

國(guó)內(nèi)各尺寸硅片國(guó)產(chǎn)化率差異較大,12英寸硅片為未來(lái)突破關(guān)鍵

目前國(guó)內(nèi)硅片產(chǎn)業(yè)鏈基本已布局較為完善,但整體國(guó)產(chǎn)化率仍偏低,其中硅片制造設(shè)備中單晶爐國(guó)產(chǎn)化率較高,耗材中多晶硅國(guó)產(chǎn)化率較高,其余則均處于海外進(jìn)口階段;硅片生產(chǎn)階段目前6英寸及以下硅片國(guó)產(chǎn)化率較高,8英寸硅片國(guó)產(chǎn)化率水平較低,其中外延片略高于拋光片,12英寸硅片則處于剛實(shí)現(xiàn)“從0-1”突破的階段,未來(lái)國(guó)產(chǎn)替代空間較大。

圖表25:硅片產(chǎn)業(yè)鏈圖譜

資料來(lái)源:SEMI,《集成電路產(chǎn)業(yè)全書(shū)》,王陽(yáng)元,2018,中金公司研究部

國(guó)產(chǎn)化分析#1:6英寸及以下拋光片國(guó)產(chǎn)化率較高,8英寸國(guó)產(chǎn)化率較低

研磨片:根據(jù)中國(guó)電子材料協(xié)會(huì)半導(dǎo)體材料分會(huì)統(tǒng)計(jì),2017~2019年我國(guó)3~6英寸硅研磨片需求量分別為7,400萬(wàn)片/年、7,680萬(wàn)片/年及7,200萬(wàn)片/年,中晶科技研磨片銷(xiāo)售量分別為 1,478萬(wàn)片年、1,870萬(wàn)片年和1,477萬(wàn)片,分別占總出貨量的20%、24%、21%,此外昆山中辰產(chǎn)能3~4寸約20萬(wàn)片研磨片月產(chǎn)能,成都青洋折合4英寸320萬(wàn)片/月產(chǎn)能,我們認(rèn)為6英寸以下研磨片國(guó)產(chǎn)化率已較高。

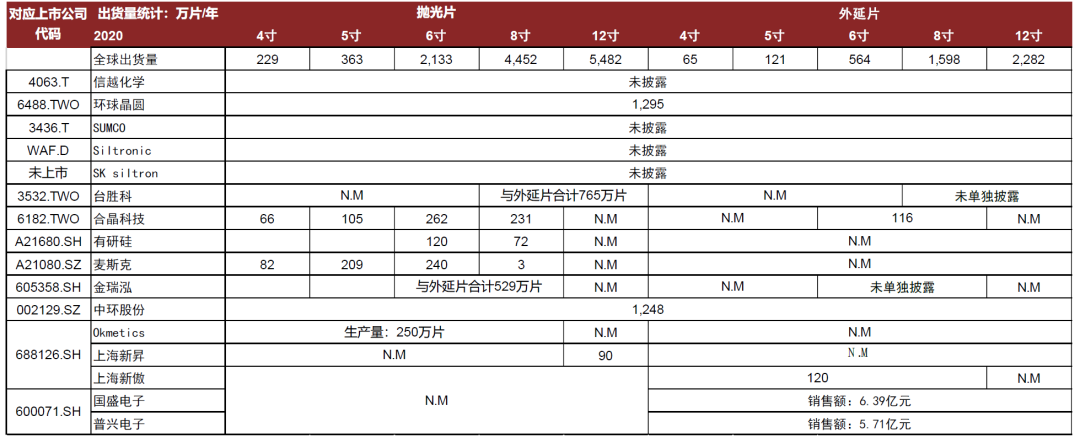

拋光片:根據(jù)SEMI數(shù)據(jù)統(tǒng)計(jì)6、8英寸拋光片2020年全球出貨量分別達(dá)2,133、4452萬(wàn)片,我們對(duì)上市公司及擬上市公司進(jìn)行出貨量口徑統(tǒng)計(jì),其中有研硅2020年6/8英寸拋光片出貨量分別為120/72萬(wàn)片,麥斯克出貨量達(dá)240/3萬(wàn)片,金瑞泓6、8英寸拋光片合計(jì)超200萬(wàn)片,Okmetics 8英寸及以下生產(chǎn)量為250萬(wàn)片,中環(huán)股份2020年披露其出貨量面積627.26百萬(wàn)平方英寸,折合8英寸硅片1,248萬(wàn)片;根據(jù)華潤(rùn)微電子招股說(shuō)明書(shū)披露,2018年對(duì)金瑞泓、國(guó)盛電子硅片采購(gòu)量合計(jì)占40.35%,我們認(rèn)為國(guó)內(nèi)6拋光片國(guó)產(chǎn)化率超50%,8英寸國(guó)產(chǎn)化率約20~30%。

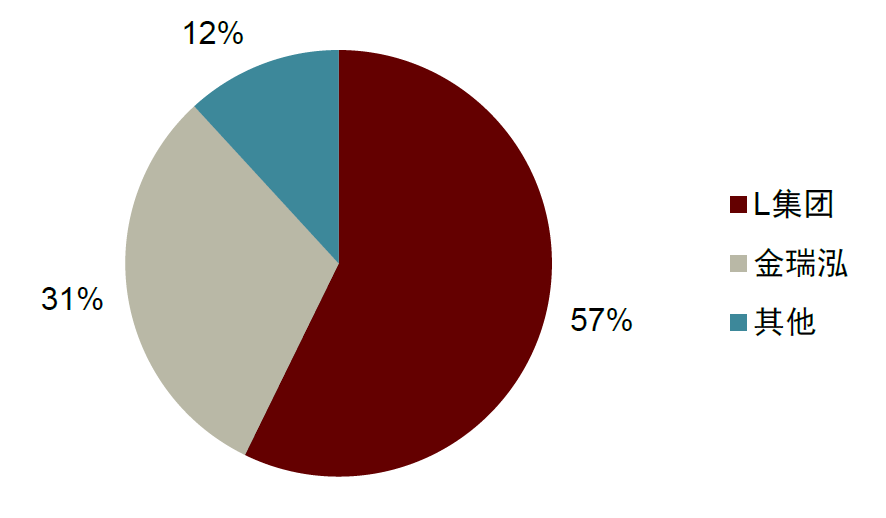

圖表26:華潤(rùn)微2019年1-6月硅片采購(gòu)占比

資料來(lái)源:華潤(rùn)微招股說(shuō)明書(shū),中金公司研究部

圖表27:燕東微電子2021年硅片采購(gòu)占比

資料來(lái)源:燕東微招股說(shuō)明書(shū),中金公司研究部

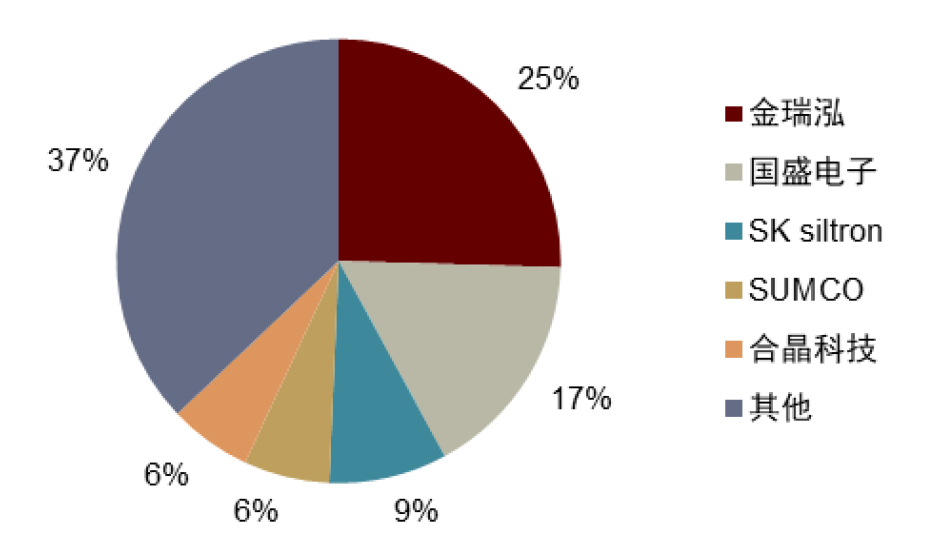

國(guó)產(chǎn)化率分析#2:6、8英寸外延國(guó)產(chǎn)化率高于拋光片

由于部分硅片企業(yè)所用6、8英寸外延設(shè)備可共用產(chǎn)線,因此我們將其合計(jì)統(tǒng)計(jì),根據(jù)賽迪顧問(wèn),中國(guó)2020年外延片市場(chǎng)約12億美元,其中2020年金瑞泓、國(guó)盛電子、普興電子外延片銷(xiāo)售收入合計(jì)達(dá)20億元,市場(chǎng)份額達(dá)25%以上,目前國(guó)內(nèi)具備8英寸硅外延片生產(chǎn)能力的公司有浙江金瑞泓、昆山中辰(臺(tái)灣環(huán)球晶圓子公司)、河北普興、南京國(guó)盛以及上海新傲等,合計(jì)月產(chǎn)能為23.3萬(wàn)片/月,8英寸外延片國(guó)產(chǎn)化率略低于6英寸外延片,但整體高于拋光片。

國(guó)產(chǎn)化率分析#3:12英寸硅片目前國(guó)產(chǎn)化率較低,國(guó)內(nèi)已陸續(xù)通過(guò)驗(yàn)證

12英寸硅片目前國(guó)內(nèi)技術(shù)水平仍較低,目前僅有滬硅產(chǎn)業(yè)、金瑞泓、中環(huán)股份、奕斯偉等公司實(shí)現(xiàn)12英寸,總體國(guó)產(chǎn)化率不足10%,2021年滬硅產(chǎn)業(yè)出貨175萬(wàn)片,立昂微、中環(huán)股份均已通過(guò)12英寸硅片驗(yàn)證,且有少量出貨,國(guó)內(nèi)晶圓廠產(chǎn)能在100萬(wàn)片;目前國(guó)內(nèi)90-14nm,64層及128層3D NAND拋光片、19nmDRAM拋光片及功率器件用外延片已實(shí)現(xiàn)批量供應(yīng),我們認(rèn)為隨著國(guó)內(nèi)廠商擴(kuò)產(chǎn)未來(lái)12英寸硅片國(guó)產(chǎn)化率有望迅速提升。

圖表28:上市公司2020年硅片出貨量統(tǒng)計(jì)

*外延片4~6英寸數(shù)據(jù)未直接披露,采取2019年披露數(shù)據(jù)

資料來(lái)源:SEMI,各公司公告,中金公司研究部

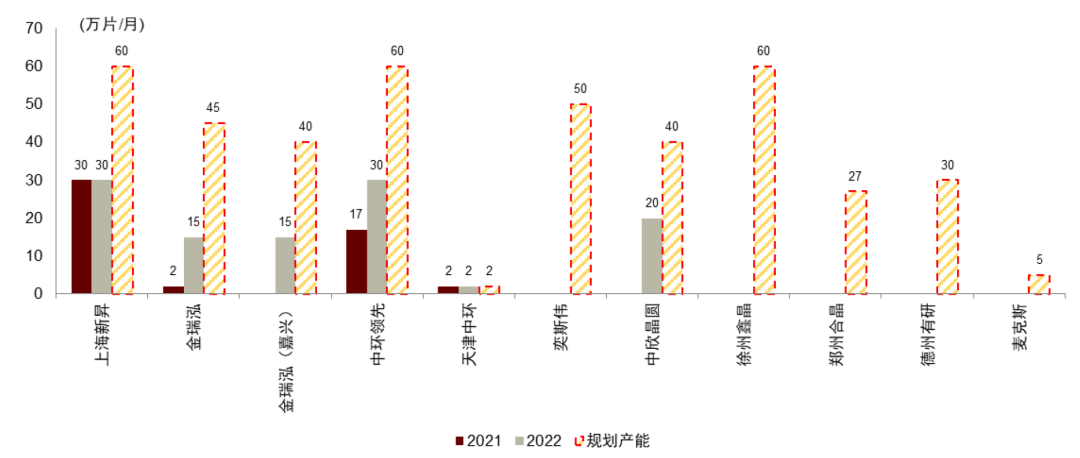

國(guó)內(nèi)12英寸硅片產(chǎn)能不斷擴(kuò)建,未來(lái)有望加速實(shí)現(xiàn)國(guó)產(chǎn)替代

我國(guó)12英寸半導(dǎo)體硅片發(fā)展較晚,2018年滬硅產(chǎn)業(yè)子公司上海新昇率先成為實(shí)現(xiàn)國(guó)產(chǎn)12英寸硅片規(guī)模化銷(xiāo)售的企業(yè),打破了我國(guó)12英寸硅片國(guó)產(chǎn)化率幾乎為零的局面。目前擁有12英寸硅片生產(chǎn)能力的公司包括滬硅產(chǎn)業(yè)、中環(huán)股份、立昂微、西安奕斯偉、中欣晶圓等,并且多家8英寸及以下硅片廠商開(kāi)始布局12英寸大硅片項(xiàng)目。下游晶圓廠需要先對(duì)硅片產(chǎn)品進(jìn)行認(rèn)證,才會(huì)將該硅片制造企業(yè)納入供應(yīng)鏈,一旦認(rèn)證通過(guò)則不會(huì)輕易更換供應(yīng)商,因此對(duì)于國(guó)內(nèi)硅片廠商而言,新增產(chǎn)能是切入下游晶圓廠、加速?lài)?guó)產(chǎn)替代的關(guān)鍵。

圖表29:中國(guó)大陸12英寸硅片產(chǎn)能

資料來(lái)源:各公司公告,中金公司研究部

更多信息可以來(lái)這里獲取==>>電子技術(shù)應(yīng)用-AET<<