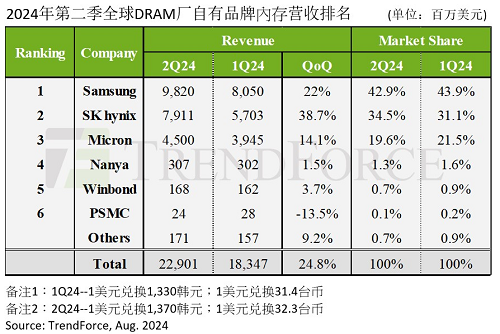

8月15日消息,根據(jù)TrendForce集邦咨詢調(diào)查,受惠主流產(chǎn)品出貨量擴張帶動多數(shù)業(yè)者營收成長,2024年第二季整體DRAM(內(nèi)存)產(chǎn)業(yè)營收達229億美元,環(huán)比增長24.8%。

價格方面,合約價于第二季維持上漲,第三季因國際形勢等因素,預估Conventional DRAM(一般型內(nèi)存)合約價漲幅將高于先前預期。

觀察三星(Samsung)、SK海力士(SK hynix)和美光科技第二季出貨表現(xiàn),均較前一季有所增加,平均銷售單價方面,三大廠延續(xù)第一季合約價上漲情勢,加上臺灣地區(qū)四月初地震影響,以及HBM(高帶寬內(nèi)存)供不應求、推動DRAM買方轉(zhuǎn)為積極采購,第二季合約價最終調(diào)漲13%至18%。

TrendForce集邦咨詢表示,2024年第二季三星受惠于平均銷售單價季增17%至19%,位元出貨量也小幅增加,帶動DRAM營收成長至98.2億美元,季增22%,市場份額維持第一;SK海力士則因其HBM3e(第五代高帶寬內(nèi)存)產(chǎn)品通過認證并實現(xiàn)量產(chǎn),帶動位元出貨季增超過20%,營收大幅增加至79.1億美元,季增幅高達38.7%,市場份額增至34.5%;美光第二季的營收較上季增加14.1%,為45億美元,雖然售價微幅下降,但位元出貨量季增達15%至16%,不過由于Micron第二季積極去化低價的1beta nm DDR5次品庫存,其整體表現(xiàn)落后兩大競爭對手,市場份額跌至19.6%。

在各廠盈利部分,由于DRAM合約價上漲,原廠產(chǎn)能利用率已恢復滿載、認列庫存跌價損失回轉(zhuǎn),以及DDR5、HBM等高價產(chǎn)品出貨比重提升,各原廠第二季持續(xù)保持盈利。其中,三星營益率自上季的22%增加至37%,SK海力士從33%增至45%,Micron則因為HBM產(chǎn)品貢獻度較低,營業(yè)利潤率僅從6.9%回升至13.1%。

觀察其他廠商第二季表現(xiàn),南亞科在Consumer DRAM的終端銷售動能放緩,出貨量小幅下降,但因平均單價上揚,營業(yè)利潤率從-30.7%改善至-23.4%。華邦電因小幅調(diào)漲高容量產(chǎn)品合約價,平均銷售價格成長24%至26%,加上高單價的低容量產(chǎn)品出貨比例高,推動營收季增3.7%,達1.68億美元。力積電若只計算其生產(chǎn)的Consumer DRAM營收,第二季則季減約13.5%,但若加計代工營收則季增2.2%,則反映出代工客戶積極儲備庫存。

第三季DRAM合約價上調(diào),反映國際形勢變化

TrendForce集邦咨詢表示,多數(shù)DRAM原廠在2024年7月下旬和PC (個人電腦)OEMs(原始設備制造商)及CSPs(云端服務業(yè)者)商定第三季合約價,結(jié)果顯示漲幅皆高于預期。TrendForce集邦咨詢據(jù)此上調(diào)Conventional DRAM第三季合約價漲幅為8%至13%,較原預估值提高約5個百分點。

TrendForce集邦咨詢指出,自第二季開始,中國CSPs積極備貨,采購規(guī)模較去年同期翻倍,促使DRAM原廠提價。這種情況也讓其他業(yè)者不得不上調(diào)采購價。而Server(服務器) DRAM價格漲幅上調(diào),同樣有利于推動PC DRAM合約價的商談氣氛。

此外,為趕在HBM3e產(chǎn)品通過驗證后及時出貨,Samsung先已在工廠投片生產(chǎn)HBM3e晶圓,此舉將影響2024年下半年1alpha nm制程的DDR5排產(chǎn)。各原廠近期逐步完成2025年度的產(chǎn)能規(guī)劃,其中HBM生產(chǎn)比重較高的SK hynix及Samsung都將出現(xiàn)HBM3e影響DDR5的情況,預期未來幾季DRAM價格將難以回落。