一、景氣度持續(xù)向上,半導(dǎo)體材料國產(chǎn)替代空間廣闊

(一)半導(dǎo)體材料是產(chǎn)業(yè)底層基礎(chǔ),全球市場規(guī)模近 600 億美元

半導(dǎo)體材料處于半導(dǎo)體產(chǎn)業(yè)鏈上游,是整體半導(dǎo)體產(chǎn)業(yè)的底層基礎(chǔ)。半導(dǎo)體產(chǎn)業(yè)鏈整體可被分為上、中、下游三個(gè)板塊,其中上游為半導(dǎo)體的支撐產(chǎn)業(yè),由半導(dǎo)體材料和半導(dǎo)體設(shè)備 構(gòu)成;中游為半導(dǎo)體制造產(chǎn)業(yè)鏈,包含 IC 的設(shè)計(jì)、制造和封測三個(gè)環(huán)節(jié),其生產(chǎn)的產(chǎn)品主要包括集成電路、分立器件、光電子器件和傳感器;下游則為半導(dǎo)體的具體應(yīng)用領(lǐng)域,涉及消費(fèi) 電子、移動(dòng)通信、新能源、人工智能和航空航天等領(lǐng)域。半導(dǎo)體制造企業(yè)又可以根據(jù)運(yùn)作模式分為 IDM(Integrated DeviceManufacture)和 Foundry 兩種,IDM 是指集芯片設(shè)計(jì)、制造、封裝測試到銷售等多個(gè)產(chǎn)業(yè)鏈環(huán)節(jié)于一身的垂直整合模式,能夠協(xié)同優(yōu)化各個(gè)環(huán)節(jié),充分發(fā)掘技術(shù)潛力,代表企業(yè)有三星、德州儀器(TI);Foundry 是指只負(fù)責(zé)制造環(huán)節(jié)的代工廠模式,該類 模式不承擔(dān)由市場調(diào)研失誤或產(chǎn)品設(shè)計(jì)缺陷所帶來的決策風(fēng)險(xiǎn),但相對前者更受制于公司間的競爭關(guān)系,代表企業(yè)包括臺積電、格羅方德和中芯國際等。在半導(dǎo)體產(chǎn)業(yè)鏈中,半導(dǎo)體材料位 于上游發(fā)揮著其特有的產(chǎn)業(yè)支撐作用,是整體半導(dǎo)體產(chǎn)業(yè)的底層基礎(chǔ)。

根據(jù)半導(dǎo)體制造的工藝流程,半導(dǎo)體材料可以被分為制造材料和封裝材料兩大類。制造材 料主要包括硅片、化合物半導(dǎo)體、光刻膠、光掩模、電子特氣、CMP 材料、濺射靶材和濕電 子化學(xué)品,用于 IC 制造;封裝材料主要包括封裝基板、鍵合金絲、引線框架、塑封材料等等, 用于 IC 封裝測試。

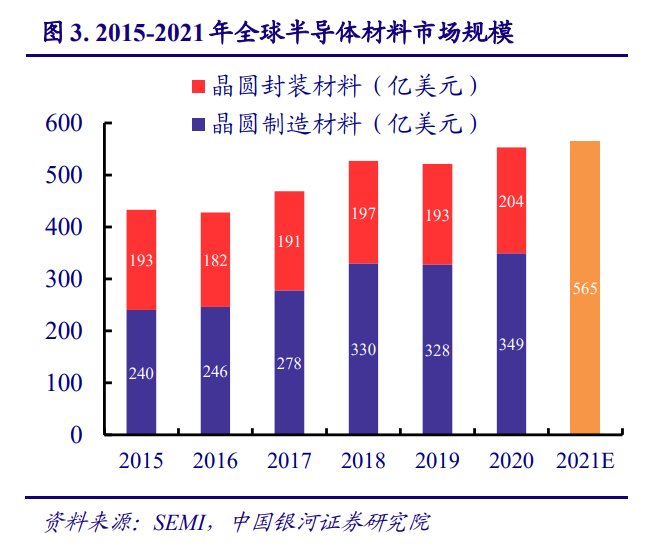

全球半導(dǎo)體材料市場規(guī)模持續(xù),中國大陸成為全球第二大半導(dǎo)體材料市場。根據(jù) SEMI 統(tǒng)計(jì),2015 年全球半導(dǎo)體材料市場規(guī)模 433 億美元,2020 年達(dá)到 553 億美元,年復(fù)合增速達(dá) 5.01%,其中晶圓制造材料復(fù)合增速達(dá) 7.78%。2021 年全球半導(dǎo)體材料市場預(yù)計(jì)可達(dá)到 565 億 美元,同比增長 4.82%,繼續(xù)保持增長趨勢。分地域看,2020 年中國臺灣地區(qū)半導(dǎo)體材料市 場規(guī)模為 123.8 億美元,繼續(xù)位居全球第一,中國大陸市場規(guī)模超過韓國達(dá) 97.63 億美元,躍居全球第二,其次是韓國市場規(guī)模為 92.31 億美元,前三占比合計(jì)超總市場規(guī)模的一半。

晶圓制造材料占比逐步提高,硅片是最大的半導(dǎo)體材料單一市場。從半導(dǎo)體材料結(jié)構(gòu)分布來看,2020 年晶圓制造材料規(guī)模達(dá) 349 億美元,占總材料比重從 2015 年的 55%增長到 2020 年的 63%。根據(jù) SEMI 數(shù)據(jù),2020 年硅片市場規(guī)模達(dá) 122 億美元,占據(jù)晶圓制造材料總規(guī)模的 35%,遠(yuǎn)超其他制造材料穩(wěn)居第一,是最大的半導(dǎo)體材料單一市場,電子特氣和光掩模市場規(guī)模位列第二、三位,分別為 45 和 42 億美元,而其他制造材料占比均不足 10%。

(二)國產(chǎn)替代空間廣闊,大陸市場規(guī)模超 100 億美元

中國大陸半導(dǎo)體材料市場規(guī)模增速遠(yuǎn)超全球平均水平。2020 年,中國大陸半導(dǎo)體材料市 場規(guī)模全球占比為 17.65%,相較 2016 年上升了 7.65 個(gè)百分點(diǎn),僅次于中國臺灣(22.39%) 位列全國第二。回望 2009-2019 年全球半導(dǎo)體材料銷售額,中國大陸半導(dǎo)體材料銷售額從 32.70 億美元增長至 86.90 億美元,年復(fù)合增長率為 10.27%,同比增速整體高于全球。根據(jù) SEMI 統(tǒng)計(jì),2020 年中國大陸市場規(guī)模同比增速達(dá) 12%,高出全球增速 7.1 個(gè)百分點(diǎn),市場增長勢頭強(qiáng)勁。

國內(nèi)廠商加速布局,諸多領(lǐng)域?qū)崿F(xiàn)從 0 到 1 突破,半導(dǎo)體材料有望迎來國產(chǎn)化突破。由于高端產(chǎn)品的技術(shù)壁壘,我國半導(dǎo)體材料多集中于中低端領(lǐng)域。而自中美貿(mào)易摩擦以來,半導(dǎo) 體材料國產(chǎn)化的訴求愈發(fā)強(qiáng)烈。迎合國內(nèi)對高端半導(dǎo)體材料日益增長的需求,國內(nèi)半導(dǎo)體材料 企業(yè)加速布局產(chǎn)品技術(shù)研發(fā)和產(chǎn)能擴(kuò)張。雅克科技、滬硅產(chǎn)業(yè)、南大光電等均募資投入研發(fā)制造。(1)雅克科技非公開發(fā)行不超過 12 億元加速半導(dǎo)體關(guān)鍵材料光刻膠及光刻膠配套試劑的研發(fā),投資 2.88 億元擴(kuò)大集成電路新型材料球形硅微粉的產(chǎn)能。(2)滬硅產(chǎn)業(yè)定向募集 50 億 元用于 300mm 高端硅片研發(fā)、300mm 高端硅基材料研發(fā),加快高端半導(dǎo)體材料研發(fā)進(jìn)度。(3) 南大光電研發(fā) ArF 光刻膠產(chǎn)品并于 2021 年底建成投產(chǎn),可實(shí)現(xiàn)年化 25 噸產(chǎn)能,保證集成電 路制造材料的有效供應(yīng)。

(三)全球晶圓廠擴(kuò)產(chǎn)趨勢下,半導(dǎo)體材料景氣度持續(xù)向上

制程的進(jìn)步推動(dòng)半導(dǎo)體材料價(jià)值量增加,需求相應(yīng)進(jìn)一步提升。摩爾定律是指集成電路上可容納的元器件的數(shù)目,約每隔 18-24 個(gè)月便會增加一倍,性能也將提升一倍。在摩爾定律下,芯片工藝制程的技術(shù)節(jié)點(diǎn)不斷向前邁進(jìn),半導(dǎo)體制造材料的成本也不斷上升,從而推動(dòng)半 導(dǎo)體材料的需求提升。根據(jù) IBS 數(shù)據(jù)顯示,每當(dāng)向前推進(jìn)一個(gè)節(jié)點(diǎn)時(shí),流片成本將提升 50%, 其中很大部分是由于半導(dǎo)體制造材料價(jià)值提升所致。以光掩模為例,在 16/14nm 制程中,所用掩模成本在 500 萬美元左右,到 7nm 制程時(shí),掩膜成本迅速升至 1500 萬美元。

全球晶圓廠擴(kuò)產(chǎn)趨勢明顯,大陸新增產(chǎn)能尤為可觀,拉動(dòng)半導(dǎo)體材料需求。根據(jù) SEMI 數(shù)據(jù)顯示,2017-2020 年全球新增半導(dǎo)體產(chǎn)線共計(jì) 62 條,其中中國大陸有 26 條產(chǎn)線,占比超 40%。此外,全球半導(dǎo)體制造商將于 2021 年底前開始建設(shè) 19 座新的高產(chǎn)能晶圓廠,并在 2022 年再開工建設(shè) 10 座,以滿足市場對芯片的加速需求。其中,中國和中國臺灣地區(qū)將各建有 8 座,處于全球新建晶圓廠數(shù)量領(lǐng)先地位,其次是美洲緊隨其后,共建有 6 座。在 8 英寸晶圓方 面,SEMI 預(yù)計(jì) 2021 年全球 8 英寸晶圓廠設(shè)備支出將進(jìn)一步擴(kuò)大,逼近 40 億美元,而中國大陸將以 200mm的產(chǎn)能居全球領(lǐng)先地位,其市場份額將達(dá)到 18%,其次是日本和中國臺灣地區(qū), 分別達(dá)到 16%。全球晶圓廠擴(kuò)產(chǎn)背景下,中國大陸作為晶圓制造產(chǎn)能的新興領(lǐng)域,將進(jìn)一步 拉動(dòng)上游半導(dǎo)體材料需求。

二、需求推動(dòng)下硅片量價(jià)齊升,國產(chǎn)替代蓄勢待發(fā)

(一)硅片是半導(dǎo)體制造的基石,高純度大尺寸為主流方向

硅片是以多晶硅為原材料,利用單晶硅制備方法形成硅棒,而后經(jīng)過切割而來。一方面, 硅材料具備單向?qū)щ娞匦浴崦籼匦浴⒐怆娞匦浴诫s特性等優(yōu)良性能,可生長成為大尺寸高 純度晶體,契合下游半導(dǎo)體應(yīng)用需求;另一方面,硅材料以二氧化硅和硅酸鹽方式廣泛存在于礦物、巖石中,儲量豐富、獲取成本低,故而成為當(dāng)下應(yīng)用最廣泛、最重要的半導(dǎo)體基礎(chǔ)材料。硅作為第一代半導(dǎo)體材料,占據(jù)目前絕大部分應(yīng)用市場份額。從半導(dǎo)體器件的產(chǎn)值來看, 全球 95%以上的半導(dǎo)體器件和 99%以上的集成電路采用硅作為襯底材料。雖然第二代和第三 代材料相比其存在一定的優(yōu)勢,但目前來看,硅材料在相當(dāng)長的時(shí)間內(nèi)依然會維持其主流半導(dǎo)體材料的地位。

根據(jù)晶胞的排列方式,硅可被劃分為單晶硅和多晶硅。其中,單晶硅的晶胞是有序、有 規(guī)律的,而多晶硅的晶胞是無序、無規(guī)律的。相比于多晶硅,單晶硅由于其晶胞規(guī)則有序,導(dǎo) 電能力較強(qiáng),同時(shí)光電轉(zhuǎn)換效率更高,被廣泛應(yīng)用于太陽能和電子領(lǐng)域。從制作工藝來講,多 晶硅是單晶硅的上游材料,單晶硅棒是利用直拉法或區(qū)熔法對多晶硅的原子結(jié)構(gòu)進(jìn)行重組而獲 得。上游多晶硅原料的主要成本為電力,國內(nèi)半導(dǎo)體硅料的主要廠商為黃河水電,國際企業(yè)主要有德國瓦克。

硅片根據(jù)其下游應(yīng)用可以主要分為半導(dǎo)體硅片和光伏硅片,半導(dǎo)體硅片比光伏硅片的要 求更高,其中純度為最大不同,純度要求決定制作工藝的難易。光伏領(lǐng)域同時(shí)使用單晶硅及多晶硅,純度要求為 99.9999%左右(4-6N),由于對純度、曲翹度等參數(shù)要求較低,其制造過 程也相對簡單。半導(dǎo)體領(lǐng)域只使用單晶硅,隨著其制程的不斷縮小,芯片制造工藝對硅片缺陷 密度與缺陷尺寸的容忍度也在不斷降低,要求其純度達(dá)到 99.999999999%(11N)以上,以通 過國際主流晶圓廠的審核認(rèn)證。半導(dǎo)體硅片技術(shù)要求高,疊加下游需求旺盛因素,通常附加值 也較高,因此更具投資潛力。

成本驅(qū)動(dòng)下,半導(dǎo)體硅片呈現(xiàn)向大尺寸發(fā)展趨勢,但 300mm 級半導(dǎo)體硅片在長時(shí)間內(nèi)依 然會保持主流地位。半導(dǎo)體硅片是圓形,因此也叫“硅晶圓”或者“晶圓”。晶圓是芯片制造 的“基底”,所有的芯片都是在這個(gè)“基底”上制造,根據(jù)不同尺寸主要分為 300mm(12 英 寸)、200mm(8 英寸)、150mm(6 英寸)、125mm(5 英寸)、100mm(4 英寸)等規(guī)格。一方面,更大尺寸的硅片意味著可制造的芯片數(shù)量更多,相應(yīng)的生產(chǎn)效率更高;另一方面,由 于硅片是圓形,因此制造方形芯片時(shí)不可避免地會浪費(fèi)硅片圓形邊緣,圓形半徑越大,邊緣浪 費(fèi)將更低,300mm 半導(dǎo)體硅片可使用面積達(dá)到 200mm 硅片兩倍以上,可使用率達(dá)到 2.5 倍左 右。因此,硅片尺寸越大,對晶圓廠意味著更低的生產(chǎn)成本。自 1970 年研發(fā)出 50mm 尺寸起, 每隔 5 年左右半導(dǎo)體硅片尺寸便向前發(fā)展一個(gè)等級,并于 2000 年前后發(fā)展到 300mm 等級。目前,450mm 硅片由于投資數(shù)額巨大且目前良率不理想,所以目前主流硅片還將維持在 300mm 等級。

(二)需求推動(dòng)下硅片量價(jià)齊升,2021 硅晶圓出貨面積預(yù)計(jì)創(chuàng)新高

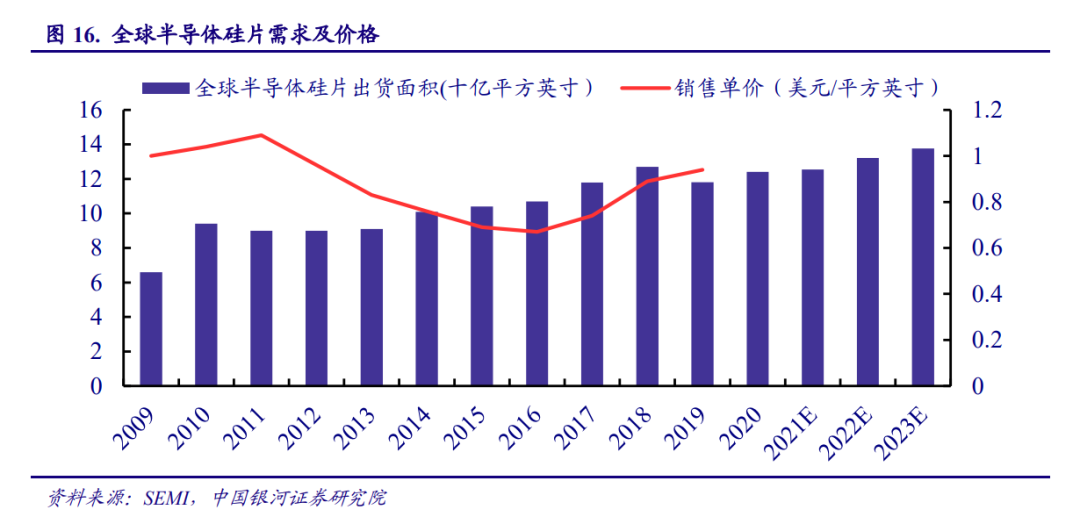

下游需求帶動(dòng)硅片需求持續(xù)增長,2021 年出貨面積將創(chuàng)新高,硅片價(jià)格將保持高位。半 導(dǎo)體硅片在半導(dǎo)體制造材料中占比為 37%,是占比最高的半導(dǎo)體材料。90%的芯片都需要硅片 作為基礎(chǔ),所以半導(dǎo)體硅片市場規(guī)模與半導(dǎo)體市場規(guī)模變化趨勢具有一致性。隨著半導(dǎo)體市場 規(guī)模的增長,對應(yīng)全球硅片出貨面積從 2011 年的 90 億平方英寸增至 2020 年的 125 億平方英 寸,CAGR 為 3.7%。從硅片價(jià)格來看,自 2011 年開始,全球半導(dǎo)體硅片價(jià)格因產(chǎn)能過剩持續(xù) 下滑,直至 2016 年拐點(diǎn)出現(xiàn),2017 年重回上升通道,2019 年價(jià)格升至 0.95 美元/平方英寸。考慮后疫情時(shí)代下各應(yīng)用領(lǐng)域?qū)Ω黝愋酒枨筇嵘杵?yīng)持續(xù)緊張,全球半導(dǎo)體硅片大廠 陸續(xù)展現(xiàn)漲價(jià)意愿。2020 年 12 月,環(huán)球晶圓表示公司目前全產(chǎn)能滿載,并透露已調(diào)漲 300mm 晶圓現(xiàn)貨價(jià),其余產(chǎn)品現(xiàn)貨價(jià)也將逐步調(diào)漲。2021 年 3 月全球第一大半導(dǎo)體硅片廠商信越化 學(xué)宣布從 2021 年 4 月起對其所有硅產(chǎn)品的銷售價(jià)格提高 10%-20%,主要是原材料金屬硅的 成本上升和中國市場需求的強(qiáng)勁增長導(dǎo)致供應(yīng)短缺。考慮到全球晶圓廠大幅擴(kuò)產(chǎn)帶來的增量需求,預(yù)計(jì)硅片價(jià)格仍將保持高位。

12 英寸硅片出貨量比重超過 60%,未來仍將繼續(xù)提升。隨著終端芯片的先進(jìn)制程占比持續(xù)增加,對 12 英寸硅片的需求也相應(yīng)擴(kuò)張,全球 12 英寸半導(dǎo)體硅片占總體出貨量的比重從 2010 年的 50%增至 2020 年的 63%,整體呈現(xiàn)穩(wěn)定上升趨勢。由此可預(yù)計(jì)未來下游晶圓廠將繼 續(xù)集中于 12 英寸硅片的研發(fā)和擴(kuò)產(chǎn),12 英寸硅片出貨占比還將進(jìn)一步增加。

晶圓廠大幅擴(kuò)產(chǎn),隨著新增產(chǎn)能釋放硅片需求也將繼續(xù)增長。據(jù) SEMI 統(tǒng)計(jì),全球半導(dǎo)體制造商將在今年年底前開始建造 19 座新的高產(chǎn)能晶圓廠,并在 2022 年再開工建設(shè) 10 座,這 29 家晶圓廠的設(shè)備支出預(yù)計(jì)在未來幾年將超過 1400 億美元,以 200mm 尺寸晶圓等效計(jì)算, 這 29 家晶圓廠每月可生產(chǎn) 260 萬片。根據(jù)芯思想統(tǒng)計(jì),截止到 2021Q2,中國內(nèi)地 12 英寸、8 英寸和 6 英寸及以下的晶圓制造線共有 200 條,已經(jīng)投產(chǎn)的 12 英寸晶圓制造線有 27 條,合計(jì) 裝機(jī)月產(chǎn)能約 118 萬片,已經(jīng)投產(chǎn)的 8 英寸晶圓制造線共有 28 條,合計(jì)裝機(jī)月產(chǎn)能約 120 萬 片;已經(jīng)投產(chǎn)的 6 英寸及以下晶圓制造線裝機(jī)產(chǎn)能約 400 萬片約當(dāng) 6 英寸產(chǎn)能。在建未完工、 開工建設(shè)或簽約的 12 英寸晶圓制造線 29 條,相關(guān)投資金額高達(dá) 6000 億元,規(guī)劃月產(chǎn)能達(dá) 132 萬片,在建未完工、開工建設(shè)或簽約的 8 英寸晶圓制造線 10 條,規(guī)劃產(chǎn)能 27 萬片/月,預(yù)計(jì) 2022-2023 年將迎來新增產(chǎn)能集中釋放。

(三)行業(yè)格局呈寡頭壟斷,國產(chǎn)替代蓄勢待發(fā)

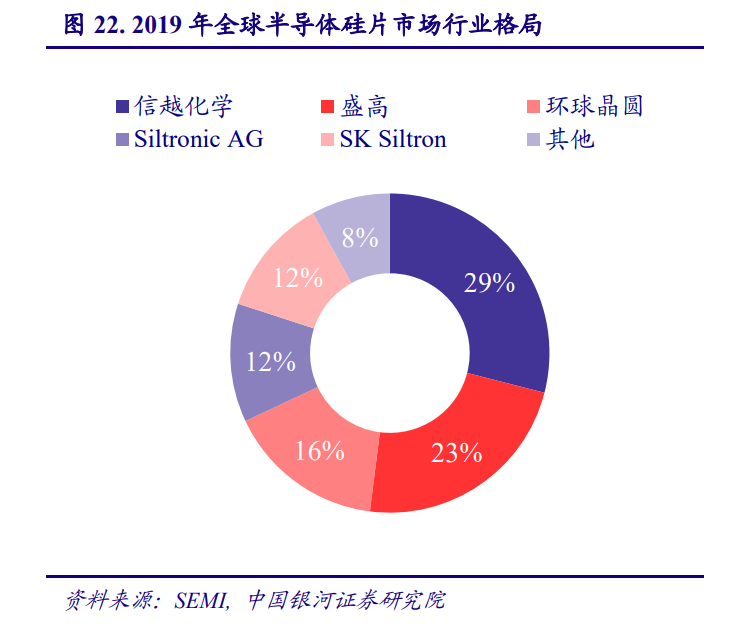

全球半導(dǎo)體硅片行業(yè)市場主要由四家廠商占據(jù),占比高達(dá) 86.6%,整體呈現(xiàn)寡頭壟斷格 局。半導(dǎo)體硅片行業(yè)市場集中度較高,根據(jù) SEMI 數(shù)據(jù),2020 年全球前五大半導(dǎo)體硅片廠商 分別為日本的信越化學(xué)、日本盛高(SUMCO)、中國臺灣地區(qū)的環(huán)球晶圓、德國 Siltronic AG 以 及韓國的 SK Siltron。其中,日本的信越化學(xué)和 SUMCO 合計(jì)份額為 49.04%,前五大廠商一共 占據(jù)全球半導(dǎo)體硅片市場超過 85%的份額,但相較 2019 年市場占比總和有所下降。2021 年 2 月,環(huán)球晶圓公開收購 Siltronic AG 50.8%股份,按合并后營收規(guī)模來看,環(huán)球晶圓市場份額 居第二位,占比 26.26%,此后半導(dǎo)體硅片市場寡頭變?yōu)樗募摇?/p>

國內(nèi)硅片企業(yè)加速追趕,國產(chǎn)替代空間巨大。目前全球各半導(dǎo)體硅片大廠已陸續(xù)實(shí)現(xiàn) 8 英寸和 12 英寸半導(dǎo)體硅片的量產(chǎn),且正在積極研發(fā) 12 英寸以上的更大尺寸的硅片。而我國目 前只有極少企業(yè)擁有 12 英寸的半導(dǎo)體硅片制造技術(shù),國產(chǎn)化率不足 1%,8 英寸硅片國產(chǎn)化率僅達(dá) 10%,國內(nèi)晶圓廠的硅片國產(chǎn)替代需求十分旺盛。隨著硅片市場需求的逐步擴(kuò)大和半導(dǎo)體硅片制作技術(shù)的不斷突破,國內(nèi)廠商持續(xù)擴(kuò)張產(chǎn)能,滬硅產(chǎn)業(yè)、中環(huán)股份和立昂微為國內(nèi)硅片制造龍頭,產(chǎn)銷逐年上漲。

立昂微是我國較早一批專業(yè)從事半導(dǎo)體硅片和半導(dǎo)體功率器件研發(fā)、生產(chǎn)和銷售的企業(yè)之 一,主營業(yè)務(wù)包括半導(dǎo)體硅片、半導(dǎo)體功率器件、化合物半導(dǎo)體射頻芯片三大板塊,以產(chǎn)業(yè)鏈 上下游一體化作為核心競爭優(yōu)勢。立昂微子公司浙江金瑞泓、衢州金瑞泓主要從事 8 英寸及以 下半導(dǎo)體硅片業(yè)務(wù),主要產(chǎn)品包括硅研磨片、硅拋光片、硅外延片等;子公司金瑞泓微電子主 要從事 12 英寸半導(dǎo)體硅片業(yè)務(wù)。就具體規(guī)格而言,公司 6 英寸硅片產(chǎn)線長期處于滿負(fù)荷運(yùn)轉(zhuǎn) 狀態(tài),8 英寸硅片產(chǎn)線的產(chǎn)能充分釋放,12 英寸硅片在關(guān)鍵技術(shù)、產(chǎn)品質(zhì)量以及客戶供應(yīng)上 取得重大突破,并預(yù)計(jì)將在 2021 年底達(dá)到年產(chǎn) 180 萬片規(guī)模的產(chǎn)能。營收方面,2017-2020 年公司半導(dǎo)體硅片業(yè)務(wù)實(shí)現(xiàn)的收入占主營業(yè)務(wù)收入的比例分別為 52.30%、65.62%、64.21%和 65.6%。

三、國產(chǎn)光刻膠技術(shù)有所突破,供需矛盾下迎來新機(jī)遇

(一)光刻膠是半導(dǎo)體制造關(guān)鍵材料,產(chǎn)業(yè)鏈涉及范圍廣泛

光刻膠又稱光致抗蝕劑,由成膜劑、光敏劑、溶劑和添加劑等主要化學(xué)品成分和其他助劑組成,是半導(dǎo)體制造的關(guān)鍵性材料。光刻膠通常應(yīng)用在光刻工藝中,光刻工藝歷經(jīng)硅片表面脫水烘烤、旋轉(zhuǎn)涂膠、軟烘、曝光、曝光后烘烤、顯影、堅(jiān)膜烘烤、顯影檢查等工序。在光 刻過程中,光刻膠被均勻涂布在襯底上,經(jīng)過曝光、顯影與刻蝕等工藝,將掩膜版上的圖形轉(zhuǎn)移到襯底上,形成與掩膜版完全對應(yīng)的幾何圖形。光刻工藝約占整個(gè)芯片制造成本的 35%, 耗時(shí)占整個(gè)芯片工藝的 40-50%,是半導(dǎo)體制造中最核心的工藝。

根據(jù)應(yīng)用領(lǐng)域的不同,光刻膠可分為 PCB 光刻膠、LCD 光刻膠和半導(dǎo)體光刻膠。其中, PCB 光刻膠的技術(shù)壁壘最低,主要包括干膜光刻膠、濕膜光刻膠和光成像阻焊油墨,應(yīng)用于 微細(xì)圖形加工中。LCD 光刻膠主要包括彩色光刻膠和黑色光刻膠、觸摸屏光刻膠、TFT-LCD 光 刻膠,可被用于制備彩色濾光片,沉積 ITO 制作等。半導(dǎo)體光刻膠的技術(shù)門檻較高,具體可 被細(xì)分為 g 線、i 線、KrF、ArF 和 EUV 線,隨著其曝光波長依次遞減其極限分布率依次上升, 從而可適用于更加先進(jìn)的芯片制程。

(二)半導(dǎo)體光刻膠市場規(guī)模近 20 億美元,海外企業(yè)長期壟斷

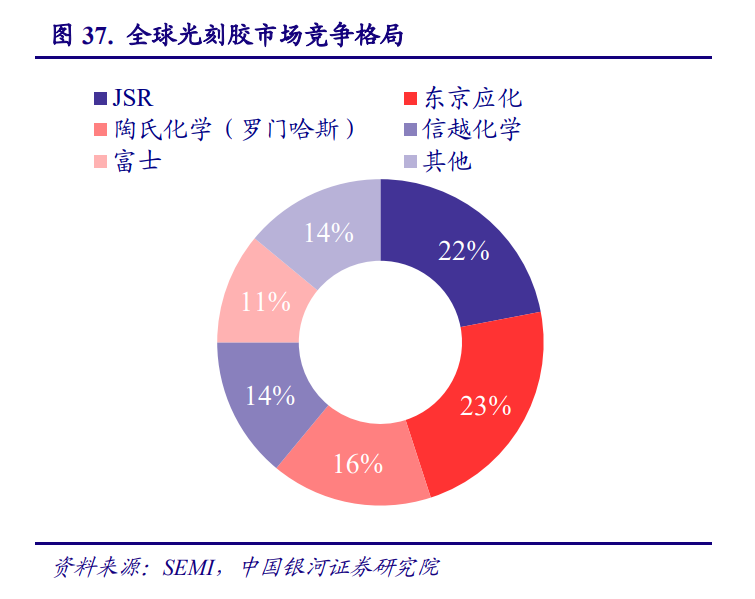

全球光刻膠市場整體呈持續(xù)擴(kuò)張趨勢。根據(jù) Cision 統(tǒng)計(jì),全球整體光刻膠市場規(guī)模 2019 年達(dá)到 91 億美元,預(yù)計(jì) 2022 年全球市場可達(dá)到 105 億美元的市場規(guī)模,年均復(fù)合增長率達(dá)到 5%。從結(jié)構(gòu)占比看,半導(dǎo)體光刻膠占比最高,達(dá)到 27%, LCD 和 PCB 光刻膠比例相當(dāng),占 比均為 24%。

半導(dǎo)體光刻膠市場增速高于整體,尤其高端半導(dǎo)體光刻膠需求旺盛,中國半導(dǎo)體光刻膠 市場高速增速。近 5 年,全球半導(dǎo)體光刻膠市場呈快速增長趨勢,市場規(guī)模從 2015 年的 13 億美元提高到 2020 年的約 21 億美元(不包括 EUV 光刻膠),其中負(fù)膠和 g 線光刻膠市場規(guī) 模增長幅度較小,高端半導(dǎo)體光刻膠 ArF、KrF 光刻膠市場規(guī)模占比逐步提升,合計(jì)占比超過 總體的 75%。中國半導(dǎo)體光刻膠市場規(guī)模快速增長,從 2015 年約 10 億元提高到 2020 年的約 25 億元,復(fù)合增速達(dá)到 20%。

在半導(dǎo)體光刻膠細(xì)分領(lǐng)域,日本市場仍具有較高話語權(quán),尤其是 ArF 光刻膠和 EUV 光 刻膠領(lǐng)域。日本 JSR、信越化學(xué)、東京應(yīng)化和住友化學(xué)占據(jù) ArF 光刻膠市場前四,市占率分別 為 25%、23%、20%和 15%,合計(jì)市場份額高達(dá) 83%。而在 EUV 光刻膠領(lǐng)域,日本企業(yè)合計(jì) 市場占比近 90%,掌握極高主導(dǎo)權(quán),其中日本 JSR 作為可實(shí)現(xiàn)量產(chǎn)的廠商之一,將于 2021 年 10 月底完成對美國 Inpria 的收購,繼續(xù)增強(qiáng)技術(shù)優(yōu)勢。Inpria 一直致力于開發(fā)基于金屬的 EUV 光刻膠,該金屬基光刻膠在干蝕刻過程中的圖案轉(zhuǎn)移性能方面優(yōu)于傳統(tǒng)光刻膠,非常適合半導(dǎo) 體量產(chǎn)工藝。此外,在 g/i 線光刻膠和 KrF 光刻膠,日本也分別占據(jù)全球 64%和 74%的份額。

(三)供需關(guān)系變化帶來新機(jī)遇,國產(chǎn)替代迎來機(jī)遇期

放眼全球市場,晶圓擴(kuò)產(chǎn)增與先進(jìn)制程占比提升增加光刻膠需求,海外供應(yīng)鏈不穩(wěn)定加 劇供需緊張關(guān)系。從需求端來看,光刻工藝是芯片制作過程中不可缺少的一環(huán),光刻膠在半 導(dǎo)體制造材料中占有穩(wěn)定比例,光刻膠及光刻膠輔助材料合計(jì)占比可達(dá)總成本的 14%。隨著 下游各大晶圓廠紛紛擴(kuò)產(chǎn),對半導(dǎo)體光刻膠的需求也相應(yīng)逐年提升。此外,隨著芯片制程逐漸 往先進(jìn)制程發(fā)展,高價(jià)值量的 ArF、KrF 光刻膠市場占比也會相應(yīng)提升,從而帶動(dòng)整個(gè)光刻膠市場規(guī)模的進(jìn)一步增長。2021 年 2 月 13 日,日本福島地震事件使信越化學(xué)在當(dāng)?shù)氐?KrF 生產(chǎn) 線受到較大破壞,導(dǎo)致其對中國大陸多家一線晶圓廠限制供貨 KrF 光刻膠,并通知對更小規(guī) 模晶圓廠停止供貨 KrF 光刻膠,反映出海外供應(yīng)鏈給供給端帶來的不穩(wěn)定性。

半導(dǎo)體光刻膠行業(yè)過去主要面臨原材料、設(shè)備、技術(shù)和客戶認(rèn)證四大壁壘。原材料壁壘 和設(shè)備壁壘主要是指光刻膠上游產(chǎn)業(yè)鏈的資源主要被海外壟斷,國內(nèi)供給和定價(jià)受限,以致前 期投資規(guī)模巨大。除進(jìn)口基本原料外,大部分光刻膠專用試劑和配方由于技術(shù)限制目前無法實(shí) 現(xiàn)國產(chǎn)化。高端光刻設(shè)備方面,荷蘭 ASMAL、韓國 NIKON、CANON 三家大廠實(shí)現(xiàn)寡頭壟 斷,市場規(guī)模合計(jì)占比超九成且定價(jià)昂貴,單臺 EUV 光刻機(jī)售價(jià)可超過 1 億歐元,致使國內(nèi) 高端光刻機(jī)面臨嚴(yán)重短缺的局面。技術(shù)壁壘是進(jìn)入光刻膠行業(yè)的最大壁壘,主要是指研發(fā)光刻 膠產(chǎn)品所面臨的各種難題,包括差異化需求的產(chǎn)品配方,高品質(zhì)的化學(xué)品用料以及復(fù)雜的工藝 過程和嚴(yán)格的參數(shù)結(jié)果要求等等。客戶認(rèn)證壁壘主要在于企業(yè)打破技術(shù)壁壘之后會面臨較長的 客戶認(rèn)證周期,認(rèn)證周期和下游客戶對原有生產(chǎn)廠商的黏性無疑給光刻膠生產(chǎn)廠商帶來較大的 資金壓力。

國內(nèi)半導(dǎo)體光刻膠企業(yè)主要有晶瑞電材、南大光電、北京科華、上海新陽和徐州博康。晶瑞電材是老牌半導(dǎo)體光刻膠供應(yīng)商之一,其 i 線光刻膠近年來持續(xù)向中芯國際等企業(yè)供貨, KrF 光刻膠正在客戶驗(yàn)證階段(已完成中試),ArF 高端光刻膠研發(fā)工作于 2020 年下半年已正 式啟動(dòng)。南大光電專注于 ArF 光刻膠的研發(fā)與生產(chǎn),其年產(chǎn) 25 噸 ArF 光刻膠生產(chǎn)線已于 2021 年 7 月通過專家組績效評價(jià)驗(yàn)收。北京科華是唯一被 SEMI 列入全球光刻膠八強(qiáng)的中國光刻膠 公司,國內(nèi)客戶包括中芯國際、上海華力微電子等主流集成電路企業(yè),在 G/I 線和 KrF 高端光 刻膠已實(shí)現(xiàn)量產(chǎn),ArF 光刻膠項(xiàng)目還仍在推進(jìn)中。上海新陽 KrF 厚膜膠已通過下游客戶驗(yàn)證并取得訂單,ArF 光刻膠尚處于客戶認(rèn)證當(dāng)中。徐州博康 KrF 光刻膠已實(shí)現(xiàn)量產(chǎn),并開始小批量 供應(yīng) ArF 光刻膠。關(guān)于 EUV 光刻膠,目前北京科華進(jìn)入早期研發(fā)階段,晶瑞電材、南大光電 等大部分企業(yè)還沒有相關(guān)研發(fā)計(jì)劃。

四、光掩模是光刻工藝底片,臺灣市場規(guī)模領(lǐng)跑多年

(一)光掩模是光刻工藝底片,主流發(fā)展趨勢為高精度

光掩模是指微電子制造中光刻工藝所使用的圖形轉(zhuǎn)移工具或母版,其功能類似于傳統(tǒng)照 相機(jī)的“底片”。在光刻步驟,利用掩膜版上已設(shè)計(jì)好的圖案,通過顯影、刻蝕、脫模、清洗 等環(huán)節(jié)進(jìn)行圖形復(fù)制,從而實(shí)現(xiàn)批量生產(chǎn)。根據(jù)光掩模基板的制作材料不同,可將光掩模分為 石英基板和蘇打基板等;根據(jù)光掩模的用途不同,可將其分為半導(dǎo)體光掩模、平板顯示光掩模、 電路板光掩模和觸控用光掩模等。

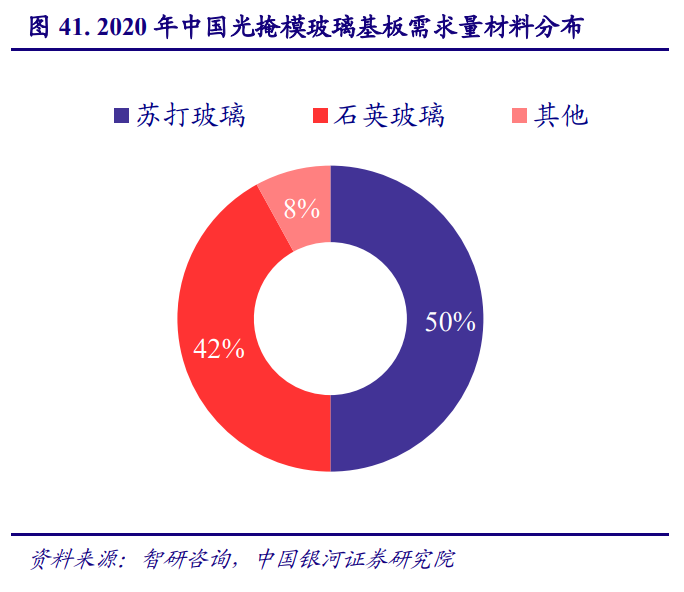

光掩模主要由透光的基板和不透光的遮光膜組成,石英基板和鉻為主流選擇。基板材料 包括樹脂基板和玻璃基板,其中由石英玻璃制成的基板具有高純度、反射率、低熱膨脹率的特 點(diǎn),在使用環(huán)境上相對于其他材料對工藝生產(chǎn)環(huán)境的要求較低、壽命較長,主要應(yīng)用于集成電 路和平板顯示器等領(lǐng)域。在光掩模玻璃基板需求量材料分布占比中,石英玻璃占比不斷提升, 由 2015 年的 27%提升至 2020 年的 42%。在光掩模制造成本中,直接材料占比達(dá) 67%,而基 板占直接材料的比重高達(dá) 90%,因此基板占光掩模總制造成本的比例可達(dá) 60.3%。遮光膜可分 為乳膠遮光膜和硬質(zhì)遮光膜(包括鉻、硅、氧化鐵),其中鉻精度最高,耐用性更好,廣泛應(yīng) 用于平板顯示、IC(集成電路)、印刷線路板和精細(xì)電子元器件。

(二)半導(dǎo)體光掩模市場持續(xù)增長,中國臺灣市場規(guī)模最大

下游硅晶圓需求和芯片制程的進(jìn)步推動(dòng)半導(dǎo)體光掩模市場不斷擴(kuò)張。從下游應(yīng)用需求占比來看,光掩模具體應(yīng)用于 IC、LCD、OLED 和 PCB 等領(lǐng)域,其中光掩模在 IC 領(lǐng)域需求占 比最高,達(dá) 60%,其次為 LCD(液晶顯示屏)領(lǐng)域,達(dá) 23%。考慮到全球晶圓廠擴(kuò)產(chǎn)大勢, 對半導(dǎo)體光掩模的需求有望將進(jìn)一步增長。此外,隨著半導(dǎo)體芯片工藝制程的技術(shù)節(jié)點(diǎn)不斷邁進(jìn),晶圓線寬不斷減小,同體積芯片所能容納基礎(chǔ)單元結(jié)構(gòu)更多,所需要的光掩模數(shù)量也相應(yīng)增加。

中國臺灣是半導(dǎo)體光掩模最大市場。2019 年,全球半導(dǎo)體光掩模市場整體呈增長態(tài)勢,規(guī)模為 41 億美元,2022 年預(yù)計(jì)達(dá) 44 億美元。從地區(qū)分布來看,2019 年全球前三大半導(dǎo)體光 掩模市場依次為中國臺灣、韓國和北美,占比分別為 37.92%、20.91%和 19.33%。2012 年以來, 中國臺灣一直是半導(dǎo)體光掩模最大市場。近年來中國臺灣和大陸地區(qū)為全球晶圓主要擴(kuò)產(chǎn)地,而在光掩模下游客戶選取供應(yīng)商時(shí),除了考量質(zhì)量和價(jià)格因素外,運(yùn)輸成本和交貨速度也是光 掩模制造商的一大競爭力因素。

(三)美日企業(yè)主導(dǎo)全球市場,國內(nèi)企業(yè)奮起直追

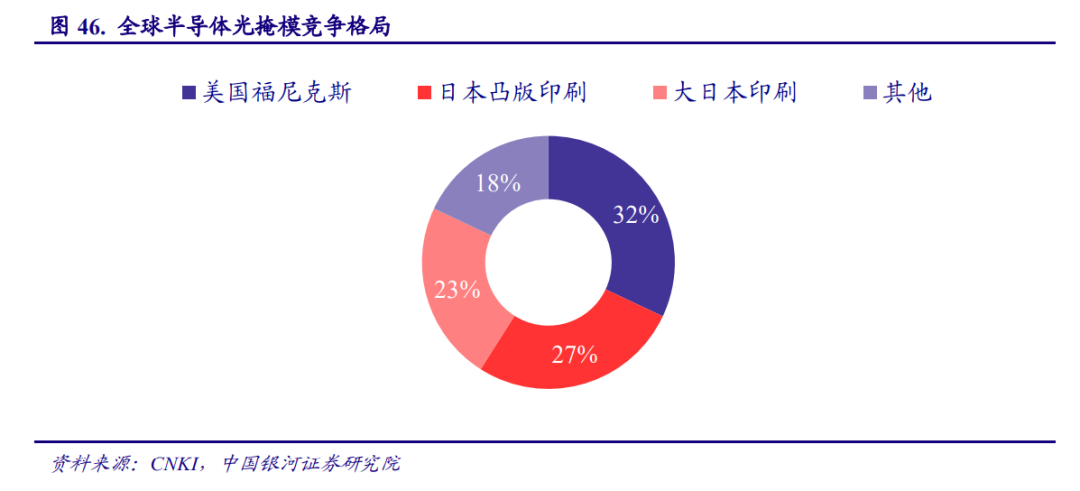

半導(dǎo)體光掩模競爭格局為美日龍頭企業(yè)主導(dǎo),行業(yè)集中度較高。全球前三大半導(dǎo)體光掩 模廠商分別為美國福克尼斯、大日本印刷和日本凸版印刷,其中福尼克斯的市場份額約為 13億美元,約占總市場規(guī)模的 35%,CR3 合計(jì)占據(jù) 85%的市場份額。由于各大廠對于光掩模的 生產(chǎn)技術(shù)實(shí)行較為嚴(yán)格的封鎖,半導(dǎo)體光掩模市場尤其是精密加工領(lǐng)域壟斷嚴(yán)重,國內(nèi)僅有少 數(shù)企業(yè)如無錫華潤、無錫中微能生產(chǎn) 0.13μm 以上的光掩模,而對于 HTM、GTM、PSM 等光 掩模幾乎都依賴進(jìn)口。

近年來,國內(nèi)一些企業(yè)通過不斷的技術(shù)研發(fā)和產(chǎn)品升級,開始追趕海外龍頭企業(yè)的研究 步伐。清溢光電是國內(nèi)成立最早、規(guī)模最大的光掩模生產(chǎn)企業(yè)之一,主要從事光掩模的研發(fā)、 設(shè)計(jì)、生產(chǎn)和銷售業(yè)務(wù)。2020 年公司實(shí)現(xiàn)營業(yè)收入 4.87 億元,同比增長 1.57%,實(shí)現(xiàn)歸母凈 利潤 0.76 億元,同比增長 8.55%。公司主營業(yè)務(wù)根據(jù)基材不同分為石英掩膜版、蘇打掩膜版, 占比分別為 82.13%和 16.98%。半導(dǎo)體光掩模方面,其深圳工廠當(dāng)前的半導(dǎo)體芯片用掩膜版量 產(chǎn)能力在 0.25um 工藝水平,并預(yù)計(jì)未來量產(chǎn)能力由 0.25um 提升至 0.13um 工藝的量產(chǎn)能力。

更多信息可以來這里獲取==>>電子技術(shù)應(yīng)用-AET<<