本文作者 | 微塵

2022年最瘋狂的原材料,一個(gè)是多晶硅,一個(gè)是碳酸鋰,一個(gè)把持著光伏,另一個(gè)支撐著電動(dòng)車。在兩位大哥你追我趕大漲直沖云霄之際,一個(gè)叫“鉬”的小兄弟也在暗暗發(fā)力。終于在前兩位轉(zhuǎn)頭向下之后,于2023年創(chuàng)了17年新高,驚訝了許多人。

雖然在當(dāng)前大熱的ChatGPT面前,鉬價(jià)的熱度就像太倉(cāng)一粟,但卻不能因此忽視它的存在。畢竟,上市13年股價(jià)長(zhǎng)期在發(fā)行價(jià)以下徘徊的金鉬股份,2022年破天荒地上漲了70%,并且在2023年進(jìn)一步加速,市值已逼近500億元。

鉬業(yè)龍頭,蟄伏數(shù)年

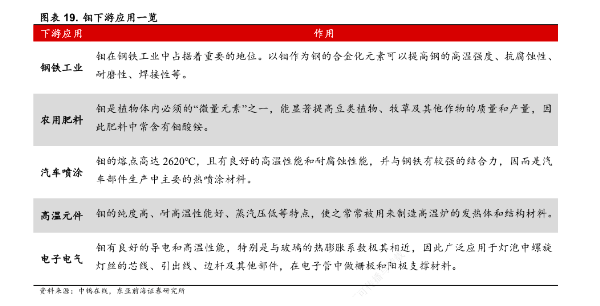

鉬作為一種過(guò)渡金屬,具有高熔點(diǎn)、高硬度、化學(xué)性質(zhì)穩(wěn)定等特性,廣泛用于鋼鐵、汽車噴涂、高溫元件等領(lǐng)域。同時(shí),鉬又是植物體內(nèi)的必需元素之一,因此鉬也經(jīng)常被用于化肥領(lǐng)域。此外,因?yàn)榱己玫膶?dǎo)電性和低熱膨脹系數(shù),鉬還在電子電氣領(lǐng)域有廣泛應(yīng)用。

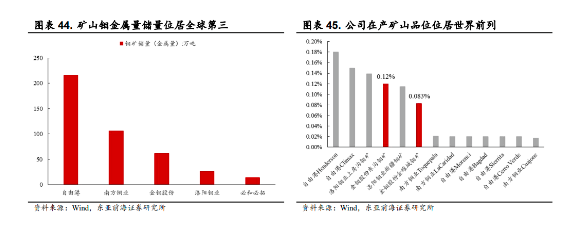

中國(guó)的鉬儲(chǔ)量和產(chǎn)量均為全球第一,全球占比也持續(xù)提升。其中,儲(chǔ)量占比從1994年的9.1%提升至2021年51.9%,產(chǎn)量則從17.3%提升至43.3%。2021 年金鉬股份生產(chǎn)鉬精礦(折金屬量)2.12 萬(wàn)噸,全國(guó)占比近16%、全球占比近7%。

作為國(guó)內(nèi)最大的專業(yè)鉬生產(chǎn)商,金鉬股份運(yùn)營(yíng)著金堆城鉬礦、東溝鉬礦兩座大型在產(chǎn)礦山,兩大礦山儲(chǔ)量總和位居全球第三,平均品位也分列第六和第四。

其中金堆城鉬礦是世界六大原生鉬礦之一,儲(chǔ)量豐富、品位較高、含雜低,尤其適合進(jìn)行深加工,保有礦石儲(chǔ)量 4.78 億噸,平均品位 0.083%,按公司現(xiàn)有開(kāi)采能力計(jì)算,還可以服務(wù) 36 年以上;汝陽(yáng)東溝鉬礦總礦石量 4.80 億噸,平均品位0.120%,服務(wù)年限 58 年。

與A股另一鉬業(yè)巨頭洛陽(yáng)鉬業(yè)不同,金鉬股份的業(yè)務(wù)主要圍繞鉬進(jìn)行,擁有鉬采礦、選礦、冶煉、化工、金屬加工、科研、貿(mào)易一體化全產(chǎn)業(yè)鏈條,并且擁有國(guó)內(nèi)唯一專業(yè)從事鉬及相關(guān)難熔金屬研發(fā)的國(guó)家級(jí)企業(yè)技術(shù)中心。根據(jù)2021年年報(bào),金鉬股份鉬爐料、鉬金屬、鉬化工的收入占比分別達(dá)到56.34%、16.21%和12.51%,合計(jì)占比達(dá)到85%。

然而,無(wú)論行業(yè)地位多么顯著,在主要產(chǎn)品價(jià)格得不到支撐的情況下,妄談業(yè)績(jī)也是艱難的。

從圖1可以看到,從2005年5月開(kāi)始,經(jīng)歷了一波大漲的鉬精礦價(jià)格連續(xù)多輪暴跌,直到2015年11月才見(jiàn)底。在漫長(zhǎng)的下跌過(guò)程中,鉬精礦產(chǎn)能得以出清。此后鉬精礦價(jià)格雖然有所反彈,但在2022年之前也一直在低位徘徊。所以,作為不擅長(zhǎng)講故事的陜西國(guó)企,金鉬股份想要股價(jià)上漲并不容易,長(zhǎng)時(shí)間破發(fā)也是無(wú)奈之舉。

供需錯(cuò)配,鉬價(jià)大漲

周期的魅力在于,供需可以隨著時(shí)間的變化而逆轉(zhuǎn),鉬業(yè)也不例外。

需求方面,鋼鐵是鉬的主要下游,根據(jù)國(guó)際鉬協(xié)會(huì)數(shù)據(jù),2021年工程鋼和不銹鋼分別占鉬需求量的39%和24%。我國(guó)鋼鐵行業(yè)鉬需求量占比也達(dá)到約80%。鉬在不同鋼材的含量不同,在齒輪鋼、管線鋼、無(wú)縫鋼管等品種中占比較低,在0.25%-2.5%;在不銹鋼中比例略高,在1.25%-4%;在高溫合金、高速鋼等品種中占比最高,達(dá)3.5%-10%。

民生證券研報(bào)顯示,2016年以來(lái),國(guó)內(nèi)鋼鐵行業(yè)景氣度反轉(zhuǎn)。其中鎳鉻系不銹鋼產(chǎn)量從2016年的1237.7萬(wàn)噸提升至2021年1506.7萬(wàn)噸;重點(diǎn)優(yōu)特鋼企業(yè)特種鋼產(chǎn)量也從6305萬(wàn)噸提升至8708萬(wàn)噸。

隨著我國(guó)轉(zhuǎn)向高質(zhì)量發(fā)展階段,優(yōu)特鋼的需求隨之增加,進(jìn)而又拉動(dòng)了國(guó)內(nèi)鉬消費(fèi)的提升。鉬消費(fèi)量從2016年7.3萬(wàn)金屬噸增加至2021年11.4萬(wàn)金屬噸,CAGR為9.3%,增速大于上述不銹鋼和優(yōu)特鋼產(chǎn)量。

而近兩年,光伏、風(fēng)電、新能源車的快速發(fā)展以及軍工的高景氣,極大拉動(dòng)了優(yōu)特鋼、高溫合金等的需求。東吳證券根據(jù)重點(diǎn)優(yōu)特鋼企業(yè)的特鋼鋼材產(chǎn)量數(shù)據(jù)統(tǒng)計(jì),2022年1-9月,耐熱不銹鋼同比增長(zhǎng)68%,高溫合金鋼同比漲16.7%,優(yōu)質(zhì)低合金鋼同比增長(zhǎng)13.2%。

而在鉬價(jià)上漲趨勢(shì)形成后,下游企業(yè)對(duì)鉬鐵的補(bǔ)庫(kù)需求也同步增加,又進(jìn)一步驅(qū)動(dòng)鉬精礦需求的增加和鉬價(jià)上漲。

另外,除了通過(guò)鋼材介入新能源,鉬也可以作為一種新材料添加劑應(yīng)用于新能源汽車、光伏、風(fēng)電等新能源領(lǐng)域。

需求增加,供給卻沒(méi)跟上。一個(gè)主要體現(xiàn)就是海外礦企因?yàn)橐咔楹偷V山品味的下降而減產(chǎn)。

根據(jù)國(guó)際鉬協(xié)會(huì)統(tǒng)計(jì),2022H1全球鉬金屬產(chǎn)量為12.9萬(wàn)噸,同比減0.2萬(wàn)噸,主要原因是海外大幅減產(chǎn)1.0萬(wàn)噸;其中美國(guó)減產(chǎn)0.6萬(wàn)噸,南美減產(chǎn)0.3萬(wàn)噸。而海外的減產(chǎn)直接導(dǎo)致國(guó)內(nèi)鉬金屬凈進(jìn)口下降,截至2022年8月,我國(guó)鉬凈進(jìn)口同比減少44%(約1.5萬(wàn)噸)。要知道2020年的鉬價(jià)下跌主要就是拜進(jìn)口增加所賜。東吳證券判斷未來(lái)凈進(jìn)口仍將繼續(xù)降低。

在海外減產(chǎn)的同時(shí),國(guó)內(nèi)礦企雖有增產(chǎn)動(dòng)作,但增幅較小。民生證券經(jīng)測(cè)算認(rèn)為,2021年中國(guó)鉬供需缺口達(dá)到0.9萬(wàn)金屬噸。東吳證券研報(bào)則顯示,未來(lái)隨著國(guó)內(nèi)鉬需求穩(wěn)健增長(zhǎng),2025年供需缺口將達(dá)到1.9萬(wàn)噸。

當(dāng)前鉬價(jià)所呈現(xiàn)的摧古拉朽之勢(shì),則與以上測(cè)算相得益彰。

股價(jià)久違大漲

在鉬價(jià)上漲的背景下,機(jī)構(gòu)對(duì)金鉬股份的業(yè)績(jī)也相當(dāng)樂(lè)觀。同花順iFind數(shù)據(jù)顯示,截至2月3日,共有9家機(jī)構(gòu)(僅1家在2022業(yè)績(jī)快報(bào)后更新)對(duì)金鉬股份2022年度業(yè)績(jī)作出預(yù)測(cè),平均預(yù)測(cè)凈利潤(rùn)為13.8193億元,略低于金鉬股份公布的業(yè)績(jī)快報(bào)。根據(jù)該預(yù)測(cè),2023年金鉬股份歸母凈利潤(rùn)將同比增長(zhǎng)72.58%,雖然低于2021和2022年,但相比當(dāng)前僅約35倍的動(dòng)態(tài)市盈率仍有吸引力。

最近幾年,金鉬股份的業(yè)績(jī)也確實(shí)與鉬價(jià)密切聯(lián)動(dòng)。在鉬價(jià)2016年走出低谷后,2017-2019年金鉬股份歸母凈利潤(rùn)均實(shí)現(xiàn)同比正增長(zhǎng)。不過(guò),隨著2020年鉬價(jià)因進(jìn)口增加而下跌,金鉬股份歸母凈利潤(rùn)也同比下降了68.01%。2021和2022年鉬價(jià)重回升勢(shì),金鉬股份業(yè)績(jī)也同比大增171.85%和180.89%。

當(dāng)然,金鉬股份股價(jià)與鉬價(jià)走勢(shì)的關(guān)系要更復(fù)雜一些,不過(guò)在整體趨勢(shì)上并無(wú)太大差異。由下圖可知,2019年以來(lái),金鉬股份股價(jià)與鉬價(jià)聯(lián)動(dòng)更加密切。尤其是2022年以來(lái)的上漲,最令人印象深刻。

不過(guò),2023開(kāi)年僅一個(gè)多月,金鉬股份股價(jià)就已經(jīng)上漲30%,接近去年的一半。且當(dāng)前不僅處于加速態(tài)勢(shì),還即將面臨2015年牛市的高點(diǎn)。未來(lái)股價(jià)如何演繹,又比上圖呈現(xiàn)的折線圖復(fù)雜了一些。

更多信息可以來(lái)這里獲取==>>電子技術(shù)應(yīng)用-AET<<