2月28日,大族激光(002008.SZ)分拆子公司大族數(shù)控(301200.SZ)登陸創(chuàng)業(yè)板,上市首日就跌了13.58%。

3月8日,大族激光再次發(fā)布公告,擬分拆子公司大族光電至創(chuàng)業(yè)板上市,消息一出,市場一片嘩然。

近日,更名后的大族光電——深圳市大族封測科技股份有限公司(以下簡稱“大族封測”)創(chuàng)業(yè)板IPO獲深交所受理,保薦機構(gòu)為中信證券。

作為半導體封測設備行業(yè)國產(chǎn)替代的主力軍,大族封測仍然存在客戶集中度過高、產(chǎn)品先進性不足,“大族系”接二連三的分拆更是令市場物議沸騰。

客戶集中度高于行業(yè),第一大客戶剛成立一年

大族封測是一家半導體及泛半導體封測專用設備制造商,主要為半導體及泛半導體封測制程提供核心設備及解決方案。

受益于下游LED產(chǎn)品市場需求旺盛,封裝廠商紛紛擴產(chǎn),加大設備的投入,近年來,大族封測的收入產(chǎn)生了較大增長。

2019年-2021年,大族封測營業(yè)收入分別為1.46億元、1.5億元、3.42億元,2020年、2021年營收增幅分別為3.12%、127.33%。2022年1-3月,大族封測實現(xiàn)營業(yè)收入1.46億元,同比增長163.43%。

報告期內(nèi),大族封測凈利潤分別為885.64萬元、-665.03萬元、5174.53萬元及1016.74萬元。

大族封測的客戶較為集中。報告期內(nèi),其前五大客戶銷售金額占營業(yè)收入比例合計分別為72.17%、53.66%、62.30%及96.61%。

雖然大族封測表示客戶集中主要受下游LED封裝行業(yè)集中度較高的影響,但2021年,其同行業(yè)可比公司新益昌前五大客戶銷售金額占比為29.19%,行業(yè)龍頭ASMPT更是僅為13.7%。

2022年1-3月,今上半導體(信陽)有限公司(以下簡稱“今上半導體”)擠掉國星光電、東山精密、晶臺光電等知名封裝企業(yè),成為大族封測第一大客戶,銷售金額達到6783.19萬元,占營業(yè)收入的46.44%。

與此同時,今上半導體應收賬款達到了5891.15,占當期大族封測應收賬款總額的28.86%。

今上半導體及其母公司均成立于2021年8月,2021年參保人數(shù)僅有6人。第一大客戶是一家處于起步階段的公司,大族封測的業(yè)績穩(wěn)定性或難以保證。

產(chǎn)品較為單一,與國際龍頭仍存差距

大族封測表示,公司具備半導體及泛半導體封測領(lǐng)域的固晶、焊線、分選/分光、編帶等專用設備的研發(fā)、制造能力,但報告期內(nèi),除焊線機外,大族封測其他產(chǎn)品銷量逐漸下降直至歸零。

2019年-2021年及2022年1-3月,大族封測的焊線機銷售金額分別為1.2億元、1.36億元、3.38億元及1.46億元,占主營業(yè)務收入的比例分別為84.64%、92.88%、99.65%及100%。

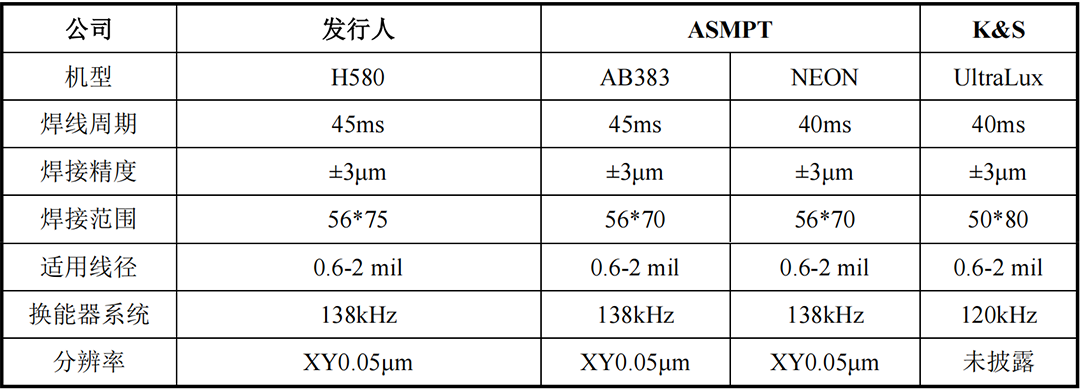

大族封測在招股書中表示,公司旗下“HANS”系列高速高精度全自動焊線機產(chǎn)品在性能、效率、穩(wěn)定性、可靠性、一致性等方面已比肩ASMPT、K&S等國際知名封測設備制造商,從一些關(guān)鍵指標上來看,大族封測也確實做到了。

圖片來源:大族封測招股書

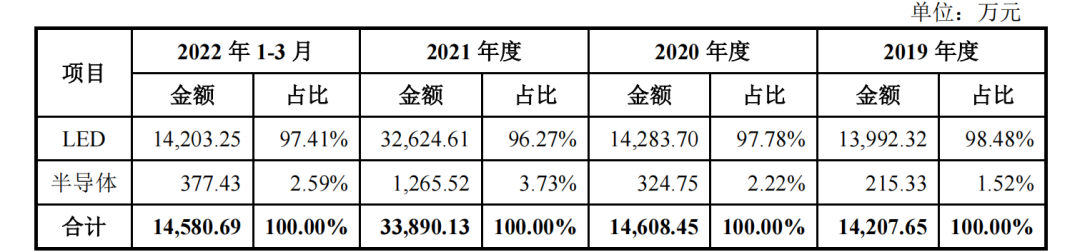

目前,大族封測也有用于半導體封測領(lǐng)域的引線鍵合工序的焊線設備,但絕大多數(shù)產(chǎn)品的應用領(lǐng)域仍為LED封裝。

報告期內(nèi),用于LED領(lǐng)域的產(chǎn)品的銷售金額分別占大族封測主營業(yè)務收入的98.48%、97.78%、96.27%及97.41%。

相比之下,對于封裝形式復雜,芯片類型多樣、結(jié)構(gòu)復雜,對加工精度要求更高的分立器件及IC(半導體)封測領(lǐng)域,大族封測就稍顯“力不從心”。

圖片來源:大族封測招股書

在招股書中,大族封測表示,在封裝核心設備研發(fā)制造上,國內(nèi)企業(yè)總體仍與國外企業(yè)具有差距,研發(fā)生產(chǎn)的設備在精度、技術(shù)含量方面與國外主流機型相比仍有不小的差距。

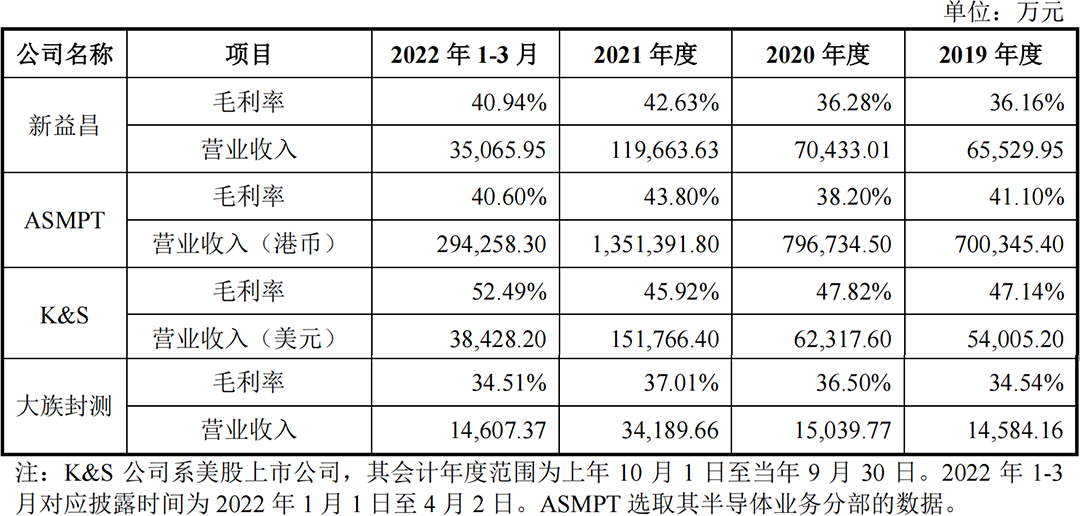

這一點,從毛利率的差距上也不難發(fā)現(xiàn)。

報告期各期,大族封測的毛利率分別為34.54%、36.50%、37.01%、34.51%,而ASMPT及K&S的毛利率最高為52.49%,最低也達到38.20%。

圖片來源:大族封測招股書

因此,想要在國產(chǎn)替代的過程中分一杯羹,技術(shù)提升對于大族封測來說幾乎是迫在眉睫。但從研發(fā)投入來看,目前大族封測仍不及國外龍頭。

報告期內(nèi),大族封測的研發(fā)費用率分別為9.60%、13.76%、8.08%及7.03%,而同期,ASMPT研發(fā)費用率分別為10.77%、9.71%、8.90%及9.10%,K&S研發(fā)費用率分別為21.51%、19.81%、9.06%及9.70%。

管理層造富盛宴,投資者難分一杯羹

11月19日,大族激光發(fā)布公告,宣布擬將主營半導體及泛半導體自動化傳輸設備的子公司,上海大族富創(chuàng)得科技有限公司(以下簡稱“富創(chuàng)得”)分拆至創(chuàng)業(yè)板上市。

富創(chuàng)得2021年收入為2.69億元,同比增長60.89%,凈利潤4506.61萬元,同比增長111.40%,業(yè)績增速較高。

接二連三地分拆高增長行業(yè)的子公司,讓市場關(guān)于大族激光“掏空上市公司核心資產(chǎn)”、“為管理層造富”的爭議此起彼伏。

大族數(shù)控提交上市申請前,大族激光也曾大舉實施股權(quán)激勵。2020年12月,以6.9262元/股的價格通過員工持股平臺,向大族激光部分董事、高管及核心員工增發(fā)新增股份1890萬股,占增資完成后大族數(shù)控總股本的5%。

大族數(shù)控上市后,發(fā)行價格達到76.56元/股,激勵對象所持股份價值暴漲十余倍,即使按照目前的股價,其財富增值也達到6倍左右。

此次大族封測IPO,大族激光手筆更大。

2021年4月,大族激光以1元/出資額的價格,分別向副總經(jīng)理羅波、部分核心管理人員的持股平臺運盛咨詢各轉(zhuǎn)讓10%,共20%的股權(quán),總對價1560萬元。

2022年1月,大族激光再次實施股權(quán)激勵,以約1.3元/出資額的價格,向員工持股平臺鑫佰祥轉(zhuǎn)讓大族封測4%股權(quán),總對價405萬元。

2022年2月,引進高瓴裕潤、中證投資等投資人時,大族封測估值10億元,上述首次股權(quán)激勵對象所持股份增值已達近10倍,第二次股權(quán)激勵對象所持股份增值也達約8倍。

按照此次IPO大族封測擬發(fā)行不超過10%新股,募資約2.61億元計算,發(fā)行后上述股權(quán)激勵對象所持股份增值將達到約26倍。

11月19日,在公告擬分拆富創(chuàng)得的同時,大族激光也公告了新一期員工持股計劃,大族激光的部分董事、高管及其關(guān)聯(lián)方、核心員工將受讓富創(chuàng)得6.01%的股權(quán)。

不過,雖然公司核心管理層賺得盆滿缽滿,投資者們卻未必如此高興。

上市后的大族數(shù)控不僅股價“跌跌不休”,截至11月25日收報43.2元/股,較發(fā)行價76.56元/股已跌去-43.57%;業(yè)績也大變臉,2022年第一季度,2022年上半年,大族數(shù)控收入同比減少9.43%,前三季度收入同比減少25.15%,而前一年,這兩個比例分別為165.49%、74.89%。

不斷分拆也讓母公司的投資者們“心累”。

2022年三季報顯示,大族激光的機構(gòu)持股比例已經(jīng)從2020年的52.77%下降到43.2%,2021年前十大股東中的兩只社保基金退出前十大股東行列。

值得注意的是,11月1日,大族激光公告了主營動力電池行業(yè)專用設備的,深圳市大族鋰電智能裝備有限公司(以下簡稱“大族鋰電”)的增資及員工持股計劃,員工持股平臺旗下的三個投資平臺將受讓大族鋰電約18.12%的股權(quán)。

看來,大族系又一家公司分拆上市或許也在不遠處了。

更多信息可以來這里獲取==>>電子技術(shù)應用-AET<<